周期性行业的特征,一言以蔽之,就是行业受到经济周期的影响较强。

与其他行业的投资逻辑不同。周期性行业的低市盈率每每不意味低估值适合建仓,而是暗示行业进入高度景气,抛售可能才是明智之举。所以,找准行业周期的拐点是投资周期性行业中相当重要的一环。

按不同细分行业在产业链的位置,地产、汽车等处在产业下游,受需求影响较直接;钢铁、化纤处于中游,有色金属、煤炭则在上游。

一般而言,处在下游的行业,其股价在经济向好时最先受益,衰退也是从这里开始。

今年1季度,近半数周期性公司利润出现同比负增长,这一比例明显大于往年。

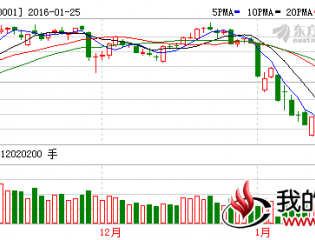

实际上,从去年4季度开始,板块已受今年1季度经济增速放缓的预期拖累。同花顺(300033,股吧)数据显示,其间钢铁板块下跌18.28%、有色金属下跌23.98%、煤炭下跌25.37%。

预期确认后,周期性行业又会走向何方,这是所要关注的。

煤炭:2季度风险敞口缩小

可期待动力煤

中煤协数据显示,1季度全国煤炭产量同比增长5.8%。需求小幅落后于供给,销量累计同比增长5.7%。

截至4月23日,28家已披露1季报的煤炭采掘公司中,14家净利润同比负增长,占比达到50%。这一比例在2011年和2010年分别是40.7%,15.4%。其中,4家焦炭加工公司中3家出现亏损,仅有山西焦化(600740,股吧)微利。

对于煤炭行业的整体盈利下滑,长城证券煤炭业分析师刘斐向记者表示,“从去年3季度到今年1季度,煤价就处在下降通道,这是部分公司1季报表现不佳的原因。但长期来看,煤炭行业应该已在行业的最低谷。”

煤炭具有晚周期性。从前期勘探、矿山建设到投产,煤炭行业的周期较长。所以,其对经济的变化不太敏感,需一段时间的传导过程。

“煤炭处在产业链最上游,企业的盈利指标比较落后。”上述分析师表示,“在政策放松的情况下,水泥、钢材等行业的库存减少,则表明需求上升,煤炭行业预期较为乐观。”

而海通证券(600837,股吧)预测,煤炭行业的拐点还要看下半年。

刘斐的看法略有不同,“2季度由于风险降低,行业或会转好。但就股价而言,反弹空间仍需观察”,他还补充说,“动力煤、部分稀缺焦煤价格接下来可能企稳,而一些品质较差的焦煤可能仍会下行。具体个股方面,可以选择弹性较好的动力煤公司。”

有色:部分金属价格近成本线,

看好小金属

有色金属行业1季度的盈利情况也不尽如人意。逾6成公司今年1季度净利润同比负增长,这一比例在去年和前年仅为26%和13%。其中,生产磁性材料的公司独树一帜,4家公司的净利同比都保持增长,平均增幅近60%。

“前期大部分金属价格的下跌是此番有色行业盈利并不乐观的原因”,东兴证券有色行业分析师林阳看法如是,“一些金属的价格已在成本线附近,价格再大幅下跌的可能已不大”。

国内期货市场数据显示,自去年8、9月份以来,大部分金属的价格都出现了大幅下跌。

而今年1季度,各类金属价呈震荡格局,主要品种中仅有铅、镍小幅下跌。

林阳认为,“工业金属的走势可以参考国内和欧美部分国家的经济增速”,但微观层面也不容忽视,“现在行业在供过于求的阶段,部分金属价格处在低位。而矿企在资源价格低时通常拿矿动力不强,并且现金流也不充分”。

因此,供给方面或因矿企较少拿矿而在未来有所压缩。至于何时达成供需平衡出现建仓良机,林阳称,“宏观数据并不明朗,需求方面较不确定。行业的估值较高,建仓仍可等待。但小金属行业未来可能有相对较好的表现”。从已披露今年1季报的公司来看,盈利较好的小金属生产公司有包钢稀土(600111,股吧)和赣锋锂业(002460,股吧)。

钢铁:供需严重失衡,

成本压力或下降

截至4月23日,14家已披露今年1季报的钢企,仅有2家净利润未出现同比负增长。

而在2011年和2010年,这一数字是9家和13家。并且,近43%的钢企出现了亏损,生产普钢的企业毛利率普遍在5%以下。

发改委也声称,一季度我国钢铁产业需求不旺,企业经营状况不佳。全国重点大中型钢铁企业亏损10.34亿元,效益由盈转亏,钢铁产业处于结构调整和优化的关键时期。

“钢协的数据显示,我国粗钢的年产能达到了9亿吨,而需求的峰值在8亿吨左右,产能明显过剩。钢铁行业的盈利状况可能已在底部,但建仓机会依然不明了”,山西证券(002500,股吧)钢铁业分析师刘俊清向记者指出。

海关数据显示,一季度铁矿石平均到岸价下降12.5%。由于铁矿石占钢铁生产成本的35%-50%,其价格回落可明显减轻钢企未来的成本压力。“一季度行业的亏损,可能是去年10月份引入的原材料价格处于高位所造成,盈利状况或在2季度回暖。”刘俊清还表示。

固定资产投资一般被认为是预判钢铁行业未来景气程度的重要指标。这一指标的增长在今年1季度有所趋缓,同比增长仅21%左右。

“中国经济处在结构转型期,钢材消耗可能会减少,但消费也无法迅速提升”, 刘俊清补充道,“因新开工楼盘数量下降,对建筑钢材的需求会相应下滑。原本3、4月是钢企的备货高峰期,但因为今年库存高企,情况会有所不同”。

另外,大部分钢企的经营亏损还会推动行业内的并购重组。部分钢企的规模经济效应和议价能力得以增强,对钢铁行业也是一项潜在的利好。