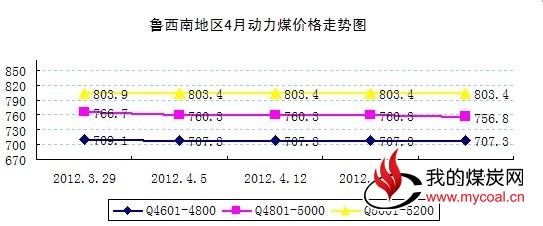

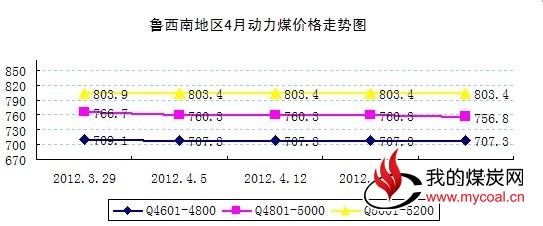

一 、动力煤市场弱势维稳。4月份环渤海动力煤价格延续上涨态势,随着大秦线检修的结束,环渤海煤价涨幅收窄。截至4月25日环渤海5500大卡动力煤综合平均价格为787元/吨,该指数已经连续七周上涨。环渤海动力煤价格的上涨,对省内动力煤市场形成较强支撑。从4月份鲁西南动力煤价格指数可以看出,三大主力热值动力煤走势较为平稳,仅4801-5000大卡的动力煤下降10元/吨,其他两个热值的煤种保持平稳。本月各局矿原煤入洗率仍然维持较高水平,加之重点合同电煤的供应,动力煤市场的供应压力相对减小,这是动力煤保持平稳运行的主要原因。由于省内动力煤价格已经调至相对低位,优质动力煤南方市场的竞争优势显现,通过运河南运的动力煤开始增加。4月中旬部分洗煤厂开始启动,焦原煤的销售逐渐好转。4月份省内5500大卡的焦原煤价格维持在900-950元/吨;Q4600-5200大卡的动力煤维持在700-800元/吨。截至4月30日,省内电企库存天数已上升至30天。4月份鲁西南地区动力煤走势如下图:

(图表 1)

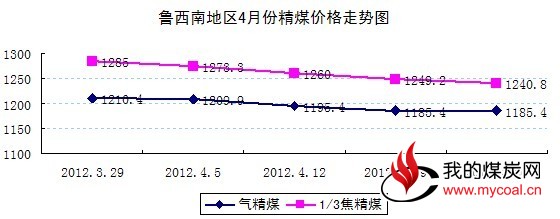

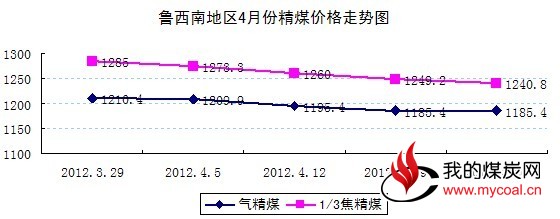

二、精煤市场弱势下行,供需失衡导致买方市场形成。受周边省份焦煤价格下调影响,鲁西南地区精煤市场重现迟滞状态,钢焦企业观望心态加重。4月上旬,各局矿就精煤价格推出量价优惠政策,幅度为30-40元/吨。精煤优惠政策推出后,销售略有好转,但并没有刺激精煤需求增加,精煤库存一直维持高位。4月省内精煤市场已经形成“买方市场”,省内焦企持币待购,多方询价,价格已成为衡量煤焦关系的唯一砝码。由于焦钢行业盈利能力较弱,资金压力较大,他们采取降低原料库存措施,提高资金流转速度。焦钢行业的降库措施造成精煤库存前移,导致煤企库存持续高位。近年来本地区煤炭产品结构的调整,使精煤产量大幅增加,而且多以气精煤和偏1/3焦精煤为主。一旦遇到市场下行行情,受影响最大的也是这两个煤种。而以肥煤和主焦煤为主的稀缺煤种受市场影响较小,省内龙固矿的肥煤一直维持较高价格,当前价格仍然在1570元/吨,且销售形势较好。省内部分局矿以精煤产量作为主要考核指标,不考虑精煤生产成本,这是造成当前精煤产量过剩,销售困难的原因之一。我们的精煤价格已经足够低了,可是需求仍然没有上来,说明煤价已不是需求提升的主要因素。笔者认为煤炭市场要想稳定,必须控产量提质量开辟新市场。从本地区4月份精煤价格(现金价)走势图可以看出,1/3焦精煤月初与月末价格下跌了44.2元/吨,与上月跌幅基本持平;气精煤月初与月底价格下跌了25元/吨,比上月跌幅有所扩大。从下图可以看出精煤市场仍然处于弱势下行格局。如图2:

(图表2)

三、省内重点煤企煤炭库存情况。

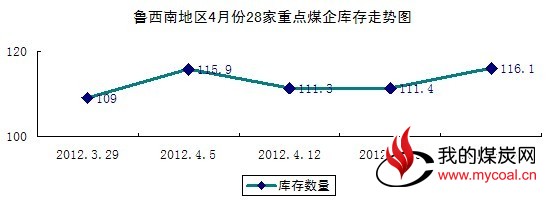

4月上旬煤价下调后,煤炭库存有一个小幅回落过程,但是库存仅仅回落两周后再次上升。说明煤炭产需不平衡,产量释放较快而需求增速回落,是导致4月库存高企的主要原因。由于焦钢企业的盈利能力仍然较弱,下游需求无法有效释放,在煤炭产能不能有效控制的前提下,煤炭库存保持高位或将成为常态。4月份28家重点煤企的库存由月初的109万吨缓慢上升至月末的116.1万吨,库存增加7.1万吨。如图3:

(图表 3)

四、焦炭市场弱势运行,价格小幅下调。 4月份省内焦炭市场弱势运行,精煤价格回落使焦炭成本下移,焦炭价格小幅下降。 本月焦炭价格平均跌幅在20-30元/吨,截至4月底省内二级焦主流价格为1810-1830元/吨。4月下旬日钢下调焦炭收货价20元/吨,目前省内焦炭收货价为1810元/吨,该价格已创去年以来的新低。中旬调研时,部分焦化厂计划5月份小幅提涨焦炭价格,但是受到钢厂减量采购的要挟,涨价希望落空。据中钢协统计,4月下旬重点企业粗钢日均产量166.91万吨,旬环比增长3.22% ;全国预估粗钢日均产量203.50万吨,旬环比增长1.49%。预估4月全月全国粗钢日均产量为202.58万吨,较3月份实际日产水平198.6万吨增长2%,再创新高。粗钢产量虽然屡创新高,可是钢市需求没有根本性好转,钢材社会库存降幅趋缓,钢材价格自4月下旬开始回落。受钢价下行影响,省内焦炭市场由稳转弱,焦炭价格小幅下行。粗钢、焦炭产能的快速释放,是造成钢价及焦价下行的根本原因。焦炭价格下调势必影响本地精煤价格,在产销失衡的局面下,精煤市场将再次承压。4月省内二级冶金焦的价格为:枣庄二级焦价格1820元/吨;济宁二级焦价格1820元/吨;临沂二级焦价格1810元/吨;日照二级焦价格1810元/吨;济南地区二级焦1815元/吨;淄博、潍坊、滨州二级焦1820-1830元/吨。

五、影响5月煤焦市场的因素:

中国经济的“三驾马车”4月份增速回落。固定资产投资同比增速从前三月的20.9%回落到前四月20.2%;社会消费品零售总额增速从3月份15.2%回落到4月份14.1%;出口增速从3月份的8.9%回落到4月份的4.9%。房地产政策持续收紧,带动固定资产投资放缓。4月份全国房地产开发景气指数95.62,比上月回落1.3点。2012年1-4月份,全国房地产开发投资15835亿元,同比增长18.7%,增速比1-3月份回落4.8个百分点。从房地产数据解读,房地产投资增速的大幅回落,对钢材市场打击较大,从而影响钢焦煤整个产业链的回暖。国内需求疲软,导致进口增长放慢;汽车、石油及制品、化妆品、金银珠宝类消费增速趋弱,促使社会消费品零售总额增速回落。4月份经济数据中,拉动经济增长的“三驾马车”同步减速,经济下行压力不断增加。货币政策趋向宽松。4月份CPI为3.4%,相比上月回落0.2个百分点。降存准仍是增加资金流动性的主要方式,4月降存准的信息较多,可是央行一直没有出台降存准政策。一季度以来,投资、消费、进出口的数据增幅一直回落中,要想拉动国内经济增长必须进一步放松资金的流动性。货币政策在经济下滑压力下保持适度宽松以及利率的相对稳定成为必然选项。基于此,笔者判断5月份降存准的概率较大。PMI指数转好,PPI指数堪忧。4月份中国制造业采购经理指数(PMI)为53.3%,比上月上升0.2个百分点,创下13个月的新高。钢铁行业PMI指数显示,4月份环比回升6.4个百分点,达到55.7%。该数据印证了钢铁产量的上升,但从4月的终端需求释放情况看,需求增长仍慢于产量的增长,供需状况依旧令人担忧,5月钢市实质性回暖需依赖更多利好因素的支撑。4月份,全国工业生产者出厂价格(PPI)同比下降0.7%,继续创29个月以来新低,跌幅较3月扩大0.1个百分点;环比则上涨0.2%。PPI数据略逊于此前市场普遍预期,并且同比连续两个月负增长。分析人士认为,PPI持续负增长与企业去库存化有关,未来几个月PPI负增长的走势还将继续。钢焦煤产量的影响。国家统计局:2012年4月份我国生产粗钢6057.5万吨,同比增长2.6%;日均粗钢产量为201.9万吨,环比增长1.67%。4月份焦炭产量3763.3万吨,同比7.3%。1-4月份14454.9万吨,同比6.4%。1-3月全国煤炭产量8.38亿吨,同比增5.8%,环比增8.3%。从4月份的钢焦煤产量看,整个产业链的产量释放较快,钢焦煤行业均处于供大于求局面。这种供需格局仍然影响5月钢焦煤产业链的走势。三者关系是上下游关系,市场走势趋于一致,房地产和基础设施投资需求是影响钢焦煤产业链的主要因素。用电量增速回落。4月14日,国家能源局发布3月份全社会用电量等数据。 1-3月,全社会用电量累计11655亿千瓦时,同比增长6.8%,增速比上年同期回落5.9个百分点。社会用电量的回落导致电厂发电不足,电煤日耗下降,电煤库存持续上升。大秦线检修期间,沿海电厂电煤库存不降反升,电煤市场需求放缓迹象明显。

综上所述,4月份煤焦市场仍处于探底阶段,煤焦价格小幅下行。随着4月27日大秦线检修的结束,环渤海港口库存逐步上升,环渤海煤价会因需求趋缓而回落。4月中旬国务院常务会议做出对房地产调控政策不动摇的决定,对建筑钢市场像是泼了一盆冷水,虽然粗钢产量4月再创新高,可是钢市需求并没有大幅释放。地价、房价下跌,成交低位,导致钢焦煤产业链持续萎靡。现阶段煤炭市场供需失衡,供大于求而形成的买方市场格局或将长期存在。基于煤焦钢行业产能过剩,笔者建议煤焦钢产业链都能做到行业自律,全产业链适当限产,稳产提质放到当前经营的首要位置,只有这样钢焦煤产业链才能健康稳定发展。在4月份的经济运行中,国家已注意到经济增速下滑较为明显,按这样的表现,今年GDP增长指标恐难完成。笔者判断二季度或是金融宽松和财政减税政策的窗口期,下半年煤焦钢市场或因宏观政策调整而有所反弹。由于房地产调控政策仍无放松迹象,金融政策仍以预调微调为主,煤焦钢行业产能过剩将长期存在,供大于求持续影响产业链的走势。基于此,笔者判断5月份煤焦市场仍然是弱势运行格局,不排除煤焦继续下滑的可能。(孙含军)