有分析认为,这是中国房地产市场宏观调控造成的结果,因为盖房子需要大量钢材,而今年上半年中国的房地产投资增长率明显下降。这种观点有失偏颇。

中国钢铁行业近10多年来以超过20%的平均速度高速增长。1980年中国粗钢产量为世界总产量的5.1%,而2008年中国粗钢产量为世界总产量的38%,达到5亿顿,2012年预计达到7亿顿,稳居世界第一大产钢国。与钢铁行业迅速扩张的同时,却是行业利润率的低微。2010年,中国钢铁行业的平均利润率为3.5%,低于全国工业平均利润率6%,也远低于世界钢铁行业的平均利润率10%。

中国钢铁行业的低利润率与进口铁矿石价格的飞速上涨密切相关。2008年中国铁矿石需求的70%依赖于进口,主要从澳大利亚力拓公司、必和必拓公司,巴西淡水河谷公司以及印度进口。铁矿石价格逐年上涨,2005年上涨71.5%,2006年上涨28.5%,2007年上涨65%,2008年上涨80%。2010年,铁矿石价格上涨30%;仅此一项,中国钢铁行业在2010年多付300亿美元,而2010年全行业利润总额仅为136亿美元。这些数字可谓触目惊心。

据钢铁业人士提供的数据,今年1-6月份进口铁矿石采购价格为每吨1040.16元,同比下降了14.37%,相当于每吨只下降了168元;与此同时,钢材的平均结算价格却从去年同期的每吨4591元,降至目前3875元。可以看出,在行业不景气的背景下,进口铁矿石的价格远比国内钢材价格更为坚挺。

上游铁矿石生产基本由澳大利亚力拓公司、必和必拓公司,巴西淡水河谷公司三大矿山垄断,而下游中国钢铁行业却惊人的分散且过度竞争。

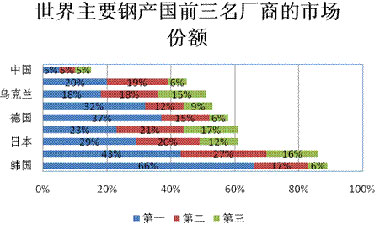

1998年中国有177家钢铁企业,到2007年增长到315家。钢铁行业是典型的资本密集型、高集中度行业。由钢铁行业规模递增的技术特征所决定,一个国家的钢铁通常由两三家超大型企业所生产。规模越大,生产成本越低。如下图所示,在绝大部分钢铁生产国中,最大三家钢铁企业的本国市场份额都超过50%。但是,中国最大三家钢铁企业的本国市场份额只有15%。除了西藏、新疆、青海以外,我国的每一个省都有两三家以上的钢铁企业。研究表明,中国钢铁市场被地区所分割:每一个省的钢铁产量只与这个省的GDP相关,而和其他省的GDP无显著相关。钢铁市场的地区分割,使得全国钢铁行业的集中度远低于这个行业的技术要求。尽管我国是全世界最大的铁矿石买家,但钢铁行业的地区分割与过度竞争使得这个行业失去市场话语权,在铁矿石价格谈判中成为任人宰割的羔羊。

地方政府主导的经济竞争,在过去较长一个时间对我国整体的经济增长起到了明显的促进作用。但是各地的无序竞争使得一些行业产能过剩,进而产生亏损,钢铁行业就是一个典型的案例。这不得不引发我们对经济增长模式的重新思考。(人民网)