一、七月份国内钢铁市场加速下跌

7月份国内钢铁市场呈现加速下跌的走势,月末出现小幅反弹。据监测数据显示,其中长材价格指数为165.5,环比下跌8.0%,较上月跌幅扩大7.1个百分点;板材价格指数为127.3,环比下跌7.7%,较上月跌幅扩大5.7个百分点,长材跌幅较板材略大。

从区域价格来看,7月份各区域跌幅均有所拉大,在7-10%区间内;其中华北地区跌幅最大,达9.2%;华南地区跌幅最小,为7.2%。

二、八月份国内钢铁市场将继续探底

7月末钢铁市场价格出现反弹,但由于需求依然疲软,成交仍然不佳,反弹的钢价在8月初再次夭折。供需关系是国内钢铁市场走向的决定性因素,只有供需关系得到改善和进一步的平衡,市场才能从低迷走向景气回升。

1、六月份粗钢日均产量上升 供应压力依然难减

国家统计局公布的数据显示,6月份我国粗钢产量6021.3万吨,环比下降1.7%,同比增长0.6%;钢材产量8447.4万吨,同比增长6.7%。6月份粗钢日均产量达到200.7万吨,比5月份增加3.2万吨,粗钢日均产量上升,市场供给压力较大。

中钢协旬报数据显示,7月上旬全国粗钢日均预估产量在195.8万吨,较上月实际日产有较大幅度下降,但7月中旬粗钢预估日产再次升至199.3万吨的高位,粗钢产量依然难降。据监测的钢厂检修减产数据显示,7月份钢厂生产线检修数量较6月份略有减少,但高炉检修数量却明显增加。7月份长材检修减产预计影响产量68万吨,较上月增加43万吨;板材(含带钢)48万吨,较上月减少46万吨;7月份高炉检修预计影响产量高达58.8万吨,但相对每月6000多万吨的粗钢产量来说,减产幅度相对较小。

2、六月份钢材出口量仍处高位 后期或将回落

继5月份我国钢材出口总量创2010年7月以来新高之后,6月份出口量环比虽略有下滑,但仍处高位。海关统计数据显示, 6月份我国出口钢材522万吨,较5月份减少1万吨,同比增长21.4%。1-6月我国累计出口钢材2725万吨,同比增长12.1%。6月份我国进口钢材110万吨,较5月份减少22万吨,同比下降8.5%。1-6月我国累计进口钢材696万吨,同比下降13.4% 。

当前国际经济形势依然严峻,国外钢铁需求难以保持坚挺,7月份我国钢铁行业出口订单锐减,据调查钢铁流通业PMI出口订单指数45.6%,较上月下降1.9个百分点;同时钢铁生产企业出口订单量也在大幅减少。鉴于6月份钢铁行业出口订单指数在收缩区间较5月份略有上升,预计7月份钢材出口量将与6月持平或略有减弱,8月或将有明显回落。

3、钢材社会库存由降转升

由于需求低迷,成交清淡,7月底国内钢材社会库存较6月底有所上升。据监测数据显示,截止7月27日,全国钢材社会库存量为1581.0万吨,较上月增加18.0万吨,环比上升1.2%;其中建筑钢材库存827.3万吨,较上月增加10.9万吨;板材库存753.7万吨,较上月增加7.1万吨。

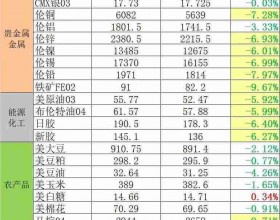

4、原燃料价格跌幅加大 成本支撑力度进一步减弱

7月份铁矿石价格较上月大幅下跌。据监测显示,截至7月31日,国内66%品位干基铁精粉的平均市场价格为1020元(吨价,下同),较上月末下跌了87元;印度63.5%粉矿天津港期货参考价格为125.5美元,较上月末下跌14美元。7月份焦炭价格继续下跌,全国二级冶金焦平均价格1518元,较上月末下跌194元;太原地区二级冶金焦价格为1480元,较上月末下跌200元。

7月份成本对钢价的支撑力度继续减弱。据监测数据显示,7月份生铁成本指数较6月份下降2.2点,为126.1点。从监测的8大品种的整体盈利能力来看,因7月钢价跌幅加大,7月份除冷卷略有盈利外,其他品种也均由盈转亏或亏损幅度加大,其中方坯和线材行业平均亏损最大,均超过300元。

5、高温多雨施工不易 八月下游需求难弃低迷

7月份钢铁流通企业PMI新订单指数在收缩区间进一步回落,较上月下降3.6个百分点,为41.1%,反映下游需求仍旧疲软。从6月份规模以上工业增加值来看,同比实际增长9.5%,比5月份回落0.1个百分点(较去年同期增速来说下降了5.6个百分点)。8月份全国范围内的高温多雨天气依然较多,对于钢铁行业来说仍难走出淡季,钢铁行业整体需求将会继续低迷。

但从基础设施投资来看,6月份我国基础设施投资同比增长18.7%,增速较5月份上升10.8个百分点,该数据是自去年5月份以来首次同比增速恢复至两位数的水平。7月底召开的中央经济工作会议指出,下半年经济工作把稳增长放在更加重要的位置,以扩大内需为战略基点,以发展实体经济为坚实基础;同时继续实施积极的财政政策和稳健的货币政策,货币政策趋向宽松将缓解实体经济的资金压力,实体经济的发展和内需的扩大为钢铁行业需求转好创造空间。此外,铁道部最近将2012年铁路基建投资目标上调640亿元,至4700亿元。预计随着秋季施工旺季到来,9、10月份国内钢铁需求将会有效释放。

综上所述,8月份钢铁需求仍是传统淡季,目前成本对钢价的支撑力度继续减弱,供需矛盾压力依然难减,宝钢、武钢、鞍钢、沙钢等大中型钢企8月的出厂价格也均以下调为主。预计8月份国内钢铁市场将继续探底的态势,幅度可能较7月份有所收窄。