格罗斯特公司12-15年产量复合增长率达15%。格罗斯特公司原本是一家位于新南威尔士州的中小型煤炭公司,原煤产能仅300万吨。11年公司一举收购了Middlemount矿井(80万吨,50%权益)和Donaldson矿区(250万吨)。未来三年,格罗斯特公司本部及Donaldson矿区均有扩产空间,预计15年格罗斯特公司产量将达到1000万吨。预计兖煤澳洲到2013年产量将达到3300-3500万吨,有望超过公司本部产量。

收购将改善公司澳洲煤炭外运。格罗斯特公司持有纽卡斯尔港11.6%的权益,收购后兖煤澳洲对纽港的持有比例进一步上升,15年格罗斯特公司纽港外运份额将达到1150万吨,这高于格罗斯特15年新南威州900万吨的产量估计,兖煤澳洲通过纽港的外运空间将得到改善。

格罗斯特盈利能力与菲利克斯相当,收购对EPS贡献微小。扣除掉汇兑损益的影响,兖煤澳洲11年上半年实现净利约8.4亿元,净利润率17.5%,格罗斯特2011财年净利润率为17.7%。此次为换股收购,由于收购标的盈利能力略高于兖煤澳洲,故收购对EPS提升作用很小。

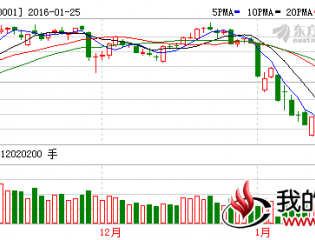

澳洲焦煤价格短期内仍有较大压力,维持“谨慎增持”评级。澳洲焦煤现货价格仍在下行通道之中,这符合我们年度策略对澳洲焦煤价格走势的判断。2012年一季度日澳焦煤合同价下调至235美元/吨,较11年四季度下调50美元。我们对12年国际焦煤价格仍持谨慎态度,国际焦煤价格的转向有赖于欧债问题的解决和中国经济的走势,预计公司11、12年EPS分别为1.82元、1.84元,维持“谨慎增持”评级。