曾几何时,保险公司承载了多少国企和民企进入金融业的梦想。一度,上百家保险公司的成立申请在监管部门排队,各路资本摩拳擦掌,前赴后继地进入保险业。

但这种激情是建立在中国保险业过去30年的高速发展之基础上,保险行业已经进入了一个新的周期。

近两年来,保险行业增速明显下降,又遭遇金融危机,保险行业中的大块头——寿险公司业务增长困难,而前些年高速增长带来的大量存量业务因为到了满期给付的时点,不停地吞噬着保险公司现金流和净资本。

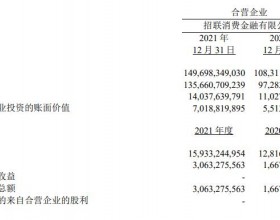

满期给付增加导致险企现金流吃紧的情况,不仅发生在小型保险公司,上市保险公司三季度报显示他们也出现类似问题。中国人寿三季度报显示,报告期末由于满期的业务增多,应付满期给付金增加了35.5%,同时该公司经营活动产生的现金流比去年同期减少20%。中国太保三季度应付赔付款增加了61.9%,经营活动产生的现金流也比上年度末减少4.6%。

随着保监会对保险公司偿付能力监管要求日益严格,不少公司面临一轮又一轮的增资压力。对股东而言,本来看好保险行业是头“现金牛”,却没想到变成了“无底洞”。在这种情况下,萌生退意的股东不在少数,其中既有国资,又有民资。今年,信泰人寿、生命人寿完成了股权转让,华泰保险、幸福人寿、中新大东方、百年人寿等公司则挂出了转让信息。业内人士预计,未来小型寿险公司挂牌转让的项目还将增加。中国保险行业的抛售周期似乎第一次到来。

不过,“人弃我取”的思维在市场上一直都存在。在当前这个时点接盘保险股权,可以以合适的价格介入,一些私募、资金充足的保险公司询盘活跃。

另一个利好的消息是,消耗保险公司现金流的另一个因素——退保的高峰,似乎正在远离。

寿险份额较高的两家保险公司中,中国人寿三季度退保率下降了0.11个百分点,这已是连续两个报告期出现下滑;新华保险三季度退保率也下滑0.2 个百分点。长江证券分析师刘俊表示,保险公司通过对产品结构和渠道进行调整,放缓了退保支出的增速。另外,在银信产品收益率持续下滑的市场下,保险公司的退保压力将持续缓解。记者 潘玉蓉