深化服务煤炭产业

按大商所公布的合约规则,基于近期天津港焦煤含税平仓价1300元/吨、期货公司收取9%的交易保证金计算,焦煤期货的投资门槛约7000元/手。业内人士向中国证券报记者表示,相对于焦炭期货16500元/手的投资要求,焦煤期货7000元/手的入市门槛表明合约大小较为适中。这不仅利于提高焦煤期货的流动性,也易于控制各种可能出现的风险。

北京首创期货研究员吴菁琛认为,未来焦煤期货亦不会逊色焦炭期货的表现。在焦煤-焦炭-钢材产业链中,螺纹钢已经上市四年,焦炭上市也接近两年。两个期货品种都是交易活跃的品种,螺纹钢期货日成交量最高超过500万手,焦炭期货日成交量最高超过150万手。有了这两个品种的前期铺垫,现货企业已经对期货有所了解,部分企业已经开户交易,这将加快相关企业参与焦煤期货的步伐。焦煤期货上市后,完善了产业链套期保值标的,不仅会吸引涉煤现货企业的参与,也会吸引钢厂和焦化厂的参与。

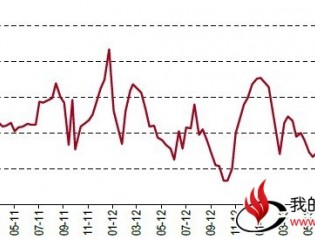

根据吴菁琛观察,焦煤价格走势总体与焦炭、钢材价格一致,但在具体时期波动幅度和频率与焦炭、钢材价格有所差异,这为今后的跨品种套利带来机会。当前焦煤市场低迷,焦煤期货此时上市,一方面为相关企业提供了管理风险的工具,另一方面对投资者博取风险收益提供了平台。

方正期货研究员贺亮华认为,从产业链角度来看,炼焦煤是生产焦炭的原料,处于煤-焦-钢产业链的源头,在焦炭生产中配煤比例可达50%,占据焦炭生产成本的很大一部分,而国内大型钢铁厂普遍都有焦化厂,需要购买炼焦煤,往往被动接受价格的波动。焦煤期货推出之后,可与焦炭期货、螺纹钢期货形成更完备的套利体系。焦煤期货的上市有利于吸引众多的钢企、贸易商以及焦化厂入场。因此,焦煤期货的上市将进一步深化期货市场对煤炭产业的服务,有望进一步完善“煤-焦-钢”整个产业链避险体系。

焦煤期货优势众多

长江期货研究咨询部研究员李其保认为,四大有利条件将推动焦煤期货活跃可期:

第一,投资门槛适中。焦煤期货保证金规模虽然高于玻璃期货,却远远低于焦炭期货,在目前的中国期货市场中属于中游水平,这有利于投资者参与市场。同时,焦煤期货没有延续过去小合约的设计路径,交易单位偏大,有助于降低市场炒作风险,实现平稳过渡。

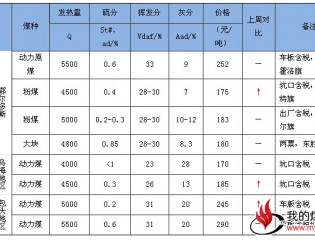

第二,现货市场化程度较高。焦煤市场中间贸易商数量众多,市场深度可能超过焦化行业。贸易商对焦煤期货上市抱有很高热情。

第三,焦煤市场产业链完备。炼焦煤是生产焦炭的主要原料,处于煤-焦-钢产业链的源头。焦煤价格变化必然牵连到下游采购大户的生产成本情况。焦煤期货上市后,将与焦炭期货、钢材期货相得益彰,一同构建起煤-焦-钢产业链完备的套保流程。

第四,国内、外市场联动性日益密切。不同于国内焦炭市场的净出口格局,我国每年需要大量进口炼焦煤,其中蒙古国和澳大利亚占比最大,约在60%以上。这意味着焦煤价格的影响因素将涵盖国际、国内两个市场,价格波动大,投资机会多,有利于吸引众多的投资者入场。

此外,焦煤的储量及现货流通规模大,市场规模超过2000亿元,与其他煤种的价格相关性较高,适合开展期货交易。