从去年下半年开始,煤碳呼呼直跌、煤矿价值不断缩水,使得涉煤信托隐隐生忧。然而,截至今年末,到期兑付的涉煤信托达70只左右。兑付风险不容小觑。南都记者多方采访获悉,涉煤信托的风险关键在于融资方的资信水平。而在该类信托面前,第三方机构选择绕道而行。

他们回避涉煤信托

涉煤信托融资规模从5亿元至几十亿元不等,多数起步门槛3 0 0万起。业内认为盘子太大,自身的不可控因素相对较多。

华东地区某财富管理公司一位高层人士告诉南都记者,看见涉煤信托就头疼,产品内容复杂、风险难辨。通常选择“躲着走”,也不会主动为投资者推荐。“目前多数此类信托产品在融资方、抵押物等相关内容处理含糊,信息严重不对称,产品风险很难识别清楚。”

而且,发行涉煤信托产品年份最多的是在2011年- 2012年,到期年限也基本集中在今年,目前还没有看到涉煤信托兑付结果如何,“还在观望”,不敢轻易尝试。

启元财富投资分析总监汪鹏在接受南都记者采访时更指出,不论是在信托公司的产品设计、风险控制,还是融资主体资信情况、运营状况等,以及采矿权等抵押物价值和处置过程中寻找受让方等各个环节,风险都高于房产、基建等信托产品。而且煤炭行业未来走势受经济周期影响。汪鹏亦表示,对于第三方机构来说,不会主动向投资者推荐。

上述高层人士表示,虽然目前很多第三方公司不愿意为投资人推荐该类产品,但是涉煤信托本身是很好的投资方向。其认为,未来利用民营企业进入能源行业甚至铁路等行业是大势所趋,最能拉动经济增长。

[风险警示]

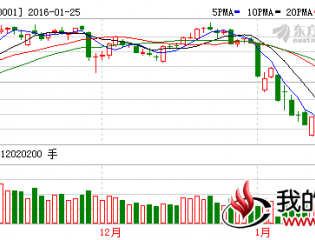

价格走势难判断

上述高层人士观察了近年来发行的涉煤信托产品,认为涉煤信托融资规模从5亿元至几十亿元不等,多数起步门槛3 0 0万起。盘子太大,自身的不可控因素相对也较多。

煤炭属能源性行业,本身周期性比较强,受国际变动影响较大,其价格走势难以精准判断。而且涉煤信托的融资交易对手带来的风险更是多种多样。

但在信托产品计划书中,目前多数在融资方、抵押物等相关内容上处理含糊,信息严重不对称,产品风险很难识别清楚。

风险来自融资方

据不完全统计,截至2013年年末,到期兑付的涉煤信托达到70只左右。不得不提的要数华融国际信托,今年年内将有22款涉煤信托到期兑付,且密集时点将是今年下半年。

有业内人士认为,如果煤炭行业难以转暖,且融资方在除信托融资之外,还有诸如动用民间借贷增加融资杠杆等行为,将会导致融资方在资金链上的脆弱,进而导致相关产品的兑付风险上升。比如,极具反面教材意义的是,此前,募集规模总计为30 .3亿元的中诚信托诚至金开1号集合信托计划,其融资方振富集团即因为民间融资陷入危机。

据了解,目前发行的涉煤信托,最大风险就隐藏在融资方方面。然而,在这一方面的风险不仅仅是上述情况,还有关于融资方的运营风险,如是否能够安全生产、是否能够环保达标等;道德风险如是否偷税漏税,是否通过一些不可告人的手段令采矿权估值虚高等。

而一旦风险坐实,在处置抵押物时,要求受让人在设备、人员、财务等符合相关标准的情况下才能接盘,若未找到合适受让人,抵押物处置也将会比较困难。此外,山海财富管理中心一投资总监对南都记者补充道,目前煤价行情和未来预期看淡,将直接影响到煤矿企业套现能力,接盘煤矿的投资机构将更少、报价也将缩水得厉害。

[风险警示]

采矿权估值带主观态度

汪鹏解释称,信托的成败在于风控,而涉煤信托的风控关键在于抵押物及采矿权。关于采矿权的估值,一方面有技术要求,另一方面取决于评估方的主观态度;而对于煤矿企业自身为了融资有可能采取各种手段对储能等进行造假;而且矿产本身是越挖越少,对于一个煤矿企业其采矿权抵押按怎样的折扣来计算,暂无行规。

[投资建议]

警惕交易对手在异地

守得理财创始人胡顺中对南都记者称,投资者应十分了解煤炭行业,并有渠道了解煤矿企业实际控制人的债权债务;矿山的储能、归属、开采资质、挖掘条件、地理位置等相关信息。

如果投资者不具备上述条件,但有足够的资金并且对财富增值有较高要求而选择涉煤信托产品,上诉高层人士表示,应警惕地方性信托公司发行的产品,若融资交易对手在异地,出现兑付风险时,处置抵押物等程序较难。

汪鹏补充说,目前信托公司几乎未涉足煤炭行业,可以说对煤炭行业无经验可循。投资者应详细了解信托公司是否成立专门的队伍来研究煤炭行业,包括煤炭企业的各项评估以及运营情况分析等,以及充分设计能够卡住各个环节可能出现风险的控制手段。

此外,尽量选择融资方为大型煤矿企业的信托产品,其通常资信较好,现金流丰富,融资渠道较多,不会过多地依赖使用煤矿资源此单一融资渠道,还应关注担保方的实力。

南都记者刘国珍