“我们目前在帮助街内小额贷款公司解决融资问题方面已经有了一些思路,比如探索信贷资产转让等。”昨日,广州民间金融街(6.00,0.04,0.67%)管理有限公司总经理廖检文在接受《第一财经日报》在内的媒体采访时称,目前融资渠道窄仍是小额贷款公司面临的最主要问题。

不过,自去年6月28日开街以来,广州民间金融街的发展态势不弱,截至今年5月底,街内小额贷款公司和融资担保公司等民间融资机构已累计为广州市2000多家企业和个人融资近80亿元,且在本月下旬,街内入驻金融机构有望从35家扩容至80家。

贷款供不应求

据悉,广州民间金融街已入驻各类机构72家,其中小额贷款公司31家(包括民间金融街二期拟设的20家小额贷款公司)。至6月21日二期落成,街内入驻机构将达到80家。

根据广州民间金融街管理有限公司的统计,从去年6月开街以来至今年4月底,首期11家小额贷款公司平均净利润达6700万元,经营最好的小额贷款公司税后资本回报率达15%左右;这11家小额贷款公司笔均贷款余额为320万元,目前不良贷款率为零。

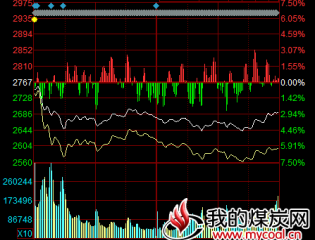

从民间金融街公布的融资利率来看,今年呈下滑趋势。“一年期以上贷款,年初的年息是24%,现在只有19%;10天期贷款,年初的年息约为19%,现在18%多。”广州民间金融街管理有限公司有关人士介绍。

不过,税收负担重和融资渠道窄仍是小额贷款公司面临的两个最大难题。

“从数据分析来看,今年街内小额贷款公司的放贷增速放缓,这主要是因为小额贷款公司不能吸收存款,资本金受到很大限制,但市场需求很大,供不应求。”廖检文称,街内首期11家小额贷款公司目前大部分从银行获得融资,但融资比例都只有资本金的50%。

对此,广州民间金融街管理有限公司日前与一些专家探讨拓宽小额贷款公司融资渠道的办法,“比如尝试信贷资产转让等,”廖检文透露,不过这些思路还有待通过广东省相关监管机构的批准。

拓宽融资渠道

小额贷款公司尝试信贷资产转让并非仅广州所想。其实,早在2011年,重庆金融资产交易所(下称“重庆金交所”)就推出了“小额贷款公司资产收益权凭证”,主要将小额贷款公司的短期信贷资产分优先级和普通级进行公开交易。此外,深圳已有多家小贷公司尝试与银行进行信贷资产“一对一”的转让。

除此之外,一些省市也积极探索其他方法拓宽小额贷款公司融资渠道,比如同业拆借、通过信托公司融资、提高向金融机构融资比例等。

比如,温州“小额贷款公司同业调剂拆借”业务在去年年中就开始运作。据了解,该业务以温州小额贷款协会为平台,每周收集该市各小额贷款公司剩余可放贷资金,与有资金需求的小额贷款公司进行配对。

在提高融资比例上,一些省市已放开政策,比如重庆和海南分别将小额贷款公司的最高融资比例升至230%和200%,江苏、四川、浙江、广东则在政策上规定可提高到100%。

“我们也希望街内一些运作规范,经营、风控和管理良好的小额贷款公司,下一步能在拓宽融资渠道上获得一些政策支持,比如能否将银行的融资比例提高至1.5倍或2倍?单笔放贷金额能否突破500万元?或业务模式能否创新,比如从单纯的放贷扩展至可以做理财业务?”廖检文称。