国际市场对煤炭需求预期乐观。国际煤价从2010年底开始震荡下行,除了受到美元指数走强的影响,欧洲需求疲软也是主要原因(RBindex的跌幅大于其它指数体现了这一点),近期RBindex反弹,主要原因是亚洲需求仍保持强劲,南美动力煤辗转销往亚洲国家(主要来自中国的需求);受需求拉动,NEWCindex与澳大利亚BJ动力煤价格都呈反弹趋势,欧洲三港DesARAindex走势与NEWCindex基本保持一致,体现出对后市需求的乐观预期。

国内港口煤价环比整体下调,产地煤价环比保持平稳。12月港口煤价开始下行,秦皇岛动力煤均价从月初的785元/吨下跌到768元/吨,全月均价环比下跌2.5%,同比上涨11.6%;广州港平均煤价保持在988元/吨,与上月持平,同比上涨12.6%。国内坑口煤价与上月基本持平,山西产地动力煤和焦煤12月份平均价格环比分别下降2.2%和1.8%,内蒙古、河南省、贵州省等产地煤炭平均价环比基本持平,同比涨幅较大的为内蒙古和贵州省的煤炭平均价,涨幅分别为35%和29%。

下游需求不弱,进口保持旺盛。11月份我国火力发电量(约占煤炭需求量的50%)为3063亿千瓦时,环比增加2.4%,同比增加9.8%;直供电厂日均耗煤量为415万吨,环比增加9.2%,同比增加10.1%;11月份全国生铁产量(约占煤炭需求量10%)4589万吨,环比减少10%,同比减少2.2%,煤炭整体需求表现不弱。在进出口环节,11月份动力煤、冶金煤和无烟煤的进口量环比分别增加了95%、22.6%和6.6%,同比分别增加了133.9%、18.3%和57.2%,进口需求保持旺盛。

预计国内煤价微跌后反弹。港口煤炭价格下行有两方面的原因:1)电煤限价让市场对煤炭价格的预期下降。用煤企业大多采取观望态度,减少了需求,交易清淡,港口煤炭库存增加;2)下游电厂和钢厂库存充足。12月份沿江电厂库存保持在220万吨以上,直供电厂存煤天数平均在20天以上,钢厂短期内需求不旺。产地煤价保持平稳,一方面由于煤价传导有一定滞后性,另一方面也反映了煤炭供求双方对煤价预期有较大分歧。我们预计国内煤炭价格受限价和下游备煤充足的影响短期内会有所下调,但是目前用电量保持高位,生铁需求没有明显减弱,下游需求仍然坚挺,煤炭运输的瓶颈仍然存在,随着1季度电厂和钢厂库存的减少,预计煤炭价格会在一季度末再次反弹,涨价从较为缺煤的贵州、湖南、湖北等地向沿海和其他地区蔓延。

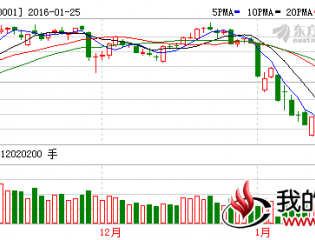

投资建议。截止到2012年1月9日,SW煤炭开采Ⅱ市盈率(TTM,整体法)为13.64倍,自2000年以来的平均值为29.75倍,目前煤炭板块处于较低估值水平。当行情反转时,反弹空间较大。我们建议重点关注的公司有盘江股份和兖州煤业,原因有1.这两家公司估值在板块中估值相对较低,反弹潜力值得关注。2.盘江股份是江南地区最大的精煤生产企业,而通过之前分析,我们认为贵州、湖南、湖北等地煤炭需求旺盛,价格将保持在高位,兖州煤业积极收购海外资源,将受益于国际煤价的坚挺。