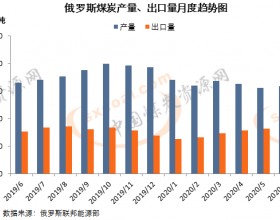

煤价难现反弹

瑞士信贷集团近日发布报告称,煤市供应过剩的状况明年将有增无减,价格仍难以回升。瑞士信贷认为,明年煤炭过剩供应量将增长20%,至600万吨。作为亚洲煤炭基准,澳大利亚纽卡斯尔煤炭指数近来略有起色,与9月相比上涨12%至每吨85.67美元。但瑞士信贷表示,这种趋势难以在2014年得到延续。彭博社的调查也印证了这一预测,在对9位分析师进行调查后,最后综合预测给出的明年煤炭平均价格为每吨84美元。

彭博社报道称,必和必拓、Whitehaven煤炭公司、嘉能可斯特拉塔(glencorexstrata)等多家大型煤炭生产商明年都有加大煤矿开采的计划,总规模相当于全球煤炭交易量的3%。供应过剩愈发严重的同时,需求增长缓慢的趋势也难以改变。

“市场供应没有任何问题。”瑞士联合银行分析师丹尼尔˙摩根说,“我预计明年煤炭价格将维持在每吨85美元左右,上涨空间不大。最近的价格上涨是由于冬季到来,许多国家加大进口储备所致。随着这波采购期结束,市场就将回到供应过剩,死气沉沉的原样。”

用“死气沉沉”来形容当下的国际煤炭市场并不为过。自去年3月以来,煤炭价格一路下跌,甚至一度跌破80美元大关。2012年9月煤炭价格跌至每吨76.70美元,与2008年峰值期的194.79美元相比下跌超过60%。

增产加剧供应过剩

全球最大大宗商品贸易商嘉能可计划明年将动力煤和焦煤产量提高6%至1.46亿吨,公司在澳大利亚的RavensworthNorth项目开发完成,将成为产量提升的主要动力。嘉能去年2月与全球第五大多元化矿业集团斯特拉塔宣布合并,成为矿业史上最大的并购案。此次合并缔造了销售额超过2000亿美元、市值约900亿美元的全球第四大矿业集团。

必和必拓日前表示,明年将扩大哥伦比亚最大煤矿Cerrejon产量,预计产量将提升8%至4000万吨。必和必拓称,Cerrejon项目开发已经接近尾声,完成度已达79%。该项目由必和必拓、英美资源集团和嘉能可组成的合资公司共同开发。

法国兴业银行分析师保罗˙科格和表示,来自澳大利亚的新增出口同样将加剧市场的供应过剩,并进一步抑制煤炭价格的反弹。科格和认为,明年煤炭平均价格将为每吨84.40美元。亚洲市场的需求或许会起到缓解供应过剩的作用,但要出现这一情况至少要等到2014年底。

来自全球最大动力煤供应国印尼的出口量明年也将有所增加。根据澳大利亚政府下属大宗商品预测机构资源能源经济局的预测,印尼明年煤炭出口将从2013年的4.09亿吨增至4.2亿吨。印尼政府解除对低质煤炭出口的禁令推动了印尼的煤炭出口。澳大利亚煤炭海运出口量也将从今年的1.84亿吨增至1.96亿吨。

澳大利亚投资银行麦格理集团全球商品研究主管科林˙汉密尔顿对明年煤炭市场前景同样不乐观。他表示,市场供应过剩依旧十分严重,这一情况很难在明年得到缓解。“我预计明年纽卡斯尔港平均煤炭价格将为每吨85美元。”

由于市场长期低迷,前景也不容乐观,许多公司只得暂停项目开发、出售股份或裁员。嘉能可就终止了在澳大利亚昆士兰州Balaclava岛出口终端扩建项目;力拓正在出售其位于澳大利亚Clermont煤矿的资产;美国最大煤炭生产商皮博迪计划通过裁员节约开支,并宣布将于2013年底关闭其位于昆士兰苏拉特盆地的威尔基河煤矿。该矿2012年煤炭产量约为230万吨,主要通过布里斯班港出口到日本以及韩国等地。皮博迪在澳洲拥有11处煤炭开采矿,主要位于昆士兰地区和新南威尔士州,2013年,该公司在澳洲全年的产量目标为3300万至3600万吨。

中国需求成市场回温关键

金融服务公司摩根士丹利表示,中国需求放缓是导致煤炭市场近两年需求疲软的主要原因。

为治理空气污染,中国正在努力减少煤炭用量,增加使用天然气、光伏和风电等清洁能源。今年9月,国务院公布了空气污染防治计划,到2017年,将煤炭在能源结构中的比重由目前的70%降至65%,使全国城市的可吸入颗粒浓度减少10%,京津冀地区减少25%。为此,中国将停止在北京、天津、长三角、珠三角等东部和南部地区建设新的火力发电站,同时提高现有火电站的清洁使用水平。

中国煤炭运销协会近日公布的数据显示,作为占中国海运煤炭进口量40%的重要港口,秦皇岛港12月首周(12月3日至12月9日)供应量达到490万吨,价格也达到每吨555元至570元人民币(91.12美元至93.58美元),为今年7月以来最高水平。

今年10月,中国共进口煤炭320万吨,与去年同期相比增加60%。摩根士丹利预计,中国2014年将进口煤炭1.61亿吨,比2013年增加8.8%,这将是自2011年以来的最小增幅。

澳新银行集团商品研究中心主任麦克˙普万称,来自中国的需求将会拉动煤炭海运价格上涨。12月最新公布的报告显示,中国发电煤炭用量创下自9月来的新高。虽然中国计划减少煤炭消费量,但这需要时间。