“自打有了动力煤期货,我们就可以将煤电无法完全联动的压力通过期货市场转移出去,从而有效规避企业运营风险,实现电力行业持续、稳定健康地发展。要是没有这个期货新品种,今年我还真不知道怎么办才好!”

这是记者在赴郑州市调研时所听到的电力企业的心声。此前国内五大发电集团均对上市动力煤期货表示认同。他们认为,相对于当前推进“煤电联动”所存在的较大社会成本和现实困难,发展动力煤期货,在以市场化手段解决市场问题的同时,更大的作用在于优化了“煤电谈判”机制。

四大功能凸显

首先是规避煤电企业的价格波动风险。当前,煤炭市场已经完全放开,煤炭、电力等相关企业经营模式将由“重点合同+市场合同”转变为“随行就市”。在没有重点合同煤价格作为参考的情况下,煤、电企业如何确定贸易价格,成为摆在产业链企业面前的难题。

通常情况下,价格波动剧烈的大宗商品最需推出相应的期货品种。随着我国煤电价格改革进程的逐渐深化,动力煤期货便会自然而然地浮出水面。

接受调研的企业告诉记者,动力煤期货自2013年9月26日上市后,电力企业可以在充分测算成本的情况下,在低价区锁定全年的煤炭需求和价格,缓解波动对电力企业的冲击。

目前,很多现货企业都能够积极依据期货市场价格发现功能,对市场形势的发展变化趋势提前做出预判,提前采取有效应对措施,减少盲目性。

充分利用动力煤期货市场,在卖出(或买入)现货煤炭时,在期货市场进行相应的套期保值操作,也可最大限度规避价格波动风险,实现企业稳健经营和健康发展。

一位负责人向记者举例说明,当动力煤期货显示未来动力煤需求旺盛、价格高企时,煤炭生产企业可以扩大产量,增加供给,煤炭消费企业则可以采取节能降耗,减少库存等措施;期货市场预期未来动力煤需求疲软、价格低迷时,煤炭生产企业可以缩减产量、减少供给,煤炭消费企业则可以增加库存,增加消费,或减少其他能源的使用等。通过有效发挥动力煤期货市场功能,形成充分反映供求关系等影响因素的市场价格,在当前我国一次能源相对缺乏的现实情况下,充分体现环境成本、社会成本,实现以市场手段引导和优化资源配置,促进我国能源的可持续发展。

其次,有利于缓解“煤电联动”压力。“煤电联动”是指在某一约定时间周期内,如果煤炭价格上涨超过某一既定比例,国家便对电价做出相应调整。由于电价调整涉及面广、影响较大,因此,国家对电价的调整往往滞后于市场。

随着我国煤炭市场全面放开,“煤电联动”的压力更大,火电企业需要较高的价格管理能力和水平,以应对煤炭市场化后给企业生产经营带来的影响。

但自从我国动力煤期货上市交易后,通过各月份形成的系列动力煤期货价格体系,为煤炭、电力等上下游企业签订长、短期协议提供有效参考,可以有效减少定价分歧、降低交易成本、提高市场效率,有利于缓解“煤电联动”压力。这也是煤炭市场化改革的重要配套措施和煤炭市场体系进一步完善的重要内容。

电力企业也可以利用期货市场的实物交割机制,实现部分动力煤的采购,对其生产经营的稳定性和连续性起到一定保障作用。从国际实践来看,电力行业市场化改革是大势所趋,动力煤作为目前占比最大的火电原料,通过期货市场的实践摸索,能够为未来电力行业市场化改革积累有益经验。

再次,推动“煤电一体化”的发展方向。“煤电一体化”一直是近年国家推动煤电市场改革发展的新路子,开展动力煤期货交易与煤电一体化的政策出发点相一致。一方面,上市动力煤期货通过提供有效规避市场风险的金融工具,丰富企业经营模式,促进企业稳健经营,为进一步推动煤电一体化夯实现实基础;另一方面,动力煤期货设计了车(船)板与厂库相结合的交割制度,在厂库交割中,选择大型煤电企业集团作为指定交割厂库,有利于这些企业更为便利地利用期货市场,做大做强,这与国家推行煤电一体化、集团化的产业政策完全一致。

最后,有望形成国际动力煤定价中心,逐步发挥保障国家能源安全的作用。目前,国际市场上有三家交易所推出了煤炭期货,分别是美国芝加哥商业交易所集团(CME Group)所属纽约商业交易所(Nymex)推出的中部阿巴拉契亚(CAPP)煤炭期货;洲际交易所集团(ICE)所属欧洲期货市场(ICE Futures Europe)的荷兰鹿特丹煤炭期货、南非理查兹湾煤炭期货和纽卡斯尔煤炭期货;澳大利亚证券交易所(ASX)的纽卡斯尔动力煤期货。除纽约商业交易所的中部阿巴拉契亚(CAPP)煤炭期货是实物交割外,其他期货交易均以指数为标的,现金交割。另外,ICE的纽卡斯尔煤炭期货和ASX的纽卡斯尔动力煤期货均以澳大利亚纽卡斯尔港煤炭为报价基准,意在确立亚太地区煤炭期货的定价权。

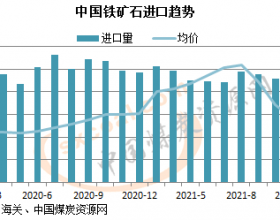

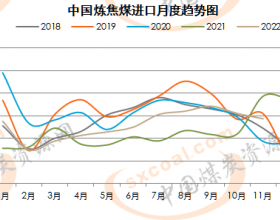

我国作为全球第一大煤炭生产国和消费国,产量和消费量占全球的40%以上,每年都要从澳大利亚、印尼、俄罗斯、蒙古等国进口大量的煤炭,且进口量逐年增加。目前进口煤炭的国际定价一般以国际市场的几个指数为主,如阿格斯/麦氏等,我国并没有市场的定价权,这与产销第一大国的市场地位极不相称。

郑商所有关负责人认为,发展动力煤期货,可依托现货市场的巨大规模,逐步实现发现价格和规避风险的功能,在国际市场上形成具有影响力的动力煤“中国价格”。同时,随着我国期货市场逐步加大对外开放,国外大型煤炭生产、贸易、消费企业也可以逐渐参与到我国的动力煤期货市场中来,这将是我国积极、有效参与国际煤炭定价权竞争的重要筹码,对形成有利于我国的国际煤炭市场定价格局、改善大宗商品对外贸易环境、保障国家能源安全具有积极作用。

成功规避“炒新”陋习

在郑州调研时,记者还发现一个非同寻常的现象:一般来说,期货市场有“炒新”的交易习惯,新品种上市当日及其后的一段时间,价格运行会与现货市场有所差异,甚至出现较大背离。但自动力煤期货上市以来,价格以震荡上行、盘整为主,成交量、持仓量首月运行特征也非常理性,没有出现大起大落的现象。基本上能够反映出我国目前宏观经济运行的基本态势。

这是为什么呢?郑商所品种设计人士告诉记者:“这主要是因为动力煤的大品种市场属性所决定的。动力煤具有规模大、地位高、影响广的特点,是迄今为止国内期货上市价值量最大的商品期货品种。”

由于主力合约为2014年1月到期的TC401合约,其价格与现货企业对2014年初的动力煤现货价格预期相吻合。部分现货企业在座谈交流时表示,上市以来主力合约价格走势与市场预期基本一致,动力煤期货理性发展,对企业后市参与非常有益。

动力煤主要应用于发电煤粉锅炉、工业锅炉和工业窑炉,它在国民经济中的地位举足轻重,涉及煤炭、电力、建材、冶金等重要行业及部门。国家统计局数据显示,2012年我国36.6亿吨,据中国网估算,动力煤产量约29.1亿吨,价值约1.6万亿元,相当于GDP的3%。动力煤期货成为我国商品期货市场上当之无愧的巨无霸品种。郑州商品交易所动力煤期货自2013年9月26日上市,至10月25日,动力煤期货平稳运行的17个交易日内共成交363.7万手(每手200吨,折合7.27亿吨),日均交易量21.4万手(折合4280万吨),日均持仓6万手(折合1200万吨)。

产业链有深挖潜力

然而,此次记者在与郑商所和现货企业交流时了解到,虽然很多企业都非常关注动力煤期货,绝大部分企业都组建了专门的机构、配备了相应的人员,处于学习和了解动力煤期货知识,制定套期保值方案阶段,但依然存在产业链企业参与不足的弊端。

郑商所品种设计人士表示,目前产业客户参与不积极的原因主要在以下三个方面:一是了解、熟悉期货市场、交易规则需要过程,一些企业尚在消化知识阶段;二是当前期货市场价格与现货市场预期的高度一致,使得产业链企业认为参与套保的必要性不大,观望心态较强;三是动力煤期货上市速度超出市场预期,很多大型企业,尤其是国有企业还没有走完参与期货交易的相关审批流程。但绝大多数企业表示,随着时间的推移,他们会逐步参与到动力煤期货中来。

“我们集团上半年销售动力煤3亿多吨,发电量1600亿度,面对煤炭市场行情下滑的趋势,动力煤期货可以帮助企业管理风险,确保集团稳健经营。”某大型煤炭集团有关人士表示,“但我们介入动力煤期货还是比较慎重,对于以何种方式参与进来,集团仍然在组织专家密集进行方案论证,不过大势已经不可回避。”

中国电力企业联合会燃料分会有关领导表示,“市场发展到现在,已经呈现出供大于求、库存充足、价格疲软的特征,形成了买方市场。这对动力煤期货的发展比较有利,电力企业需要的正是动力煤期货价格的平稳运行。”

上述郑商所品种设计人士介绍,为进一步推动企业充分利用期货市场规避价格波动风险或实现现货商品保值增值,今后郑商所将利用多种资源、多种途径、立体化开展动力煤产业企业的培训工作;持续进行分析师培养和队伍建设,帮助会员单位加深对动力煤期货的了解和认识,能够更好地开发和服务实体企业;积极引入机构投资者,保持法人投资者在一定程度上的参与积极性,保持动力煤期货适度流动性,为广大产业投资者参与奠定基础,更好地为实体经济服务。

通过此次调研,记者有理由相信,随着我国动力煤期货市场的成熟与发展,不久的将来,动力煤期货在优化资源配置、稳定企业生产经营、缓解煤电市场矛盾、争取国际定价权、促进能源可持续发展等方面将会发挥更加积极的作用。

作为国内体量最大的商品期货品种,动力煤期货自9月26日上市以来,运行稳定,功能发挥日趋显著。主力合约价格与现货企业预期十分吻合。尤其是动力煤具有规模大、地位高、影响广的特点,上市后避免了期货新品种的“炒新”习惯。记者深信,在不久的将来,动力煤期货在优化资源配置、稳定企业生产经营、缓解煤电市场矛盾、争取国际定价权、促进能源可持续发展等方面将会发挥更加积极的作用。