煤价大跌煤企缩股 煤炭行业尝苦果

相比于这个冬天,煤炭价格的走势则更让人心寒。煤炭“黄金十年”已一去不复返。

自2012年下半年以来,煤炭价格成直线下滑,特别是环渤海动力煤指数自去年11月以来急转直下。目前,在全球最大的煤炭港秦皇岛,煤炭现货价约为每吨635元人民币,比一年前的最高价低了三分之一。

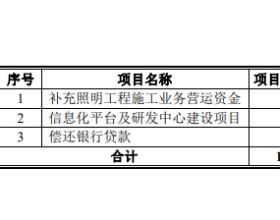

煤炭价格持续的下滑,也自然生出了行业的苦果,本周启动申购的陕西煤业就可看做行业的一个缩影。这家“中国西部煤炭航母”的募集资金出现了第二次“打五折”,自2011年申报稿中的172.51亿缩水至98.33亿后,在1月15日最终确定募集资金40亿。

尽 管陕煤两次缩股可能与管理层呵护股市有关,但行业的“危机”则已经不能再被轻视。根据监管部门提供的数据显示,截至2012年10月底,全国信托公司开展 矿产能源类信托的存量规模超过1400亿元。而当年激进的扩张,造成了如今集中兑付的压力,据统计2013年信托公司需要兑付的矿产资源信托规模约为 420亿元。而由于煤炭价格的持续下滑,矿产类信托的系统性和区域性风险开始若隐若现。

吉林信托在12月初向投资者发出警告称,联盛能源信托贷款第一期已临近到期日,而该公司到目前为止还没有拿出足够的偿付资金。而在本月16日,中诚信托正式向其投资者承认,“诚至金开1号”信托计划高达30亿的信托财产或无法按期变现。

黄金年代的得意忘形

在煤企的黄金时代,大型煤企不缺钱,中小型煤企不愁没处找钱的状况非常普遍,这也直接导致行业从业者们高兴的过了头。

2007年,中国神华以665.82亿元的融资额创下了数个纪录,此后不到半年,中煤能源就以320亿元荣升A股历史上规模第六大的IPO,同时拥有国有 背景的大型煤企获得贷款并不是问题。而对于中小型煤企而言,在股票市场融资也并非难事,在2012年登陆A股的永泰能源就是一家典型的民营企业。

除了在股票市场中进行融资外,当年的煤炭企业仍然可以通过银行的融资授信以及信托中找到一条“随行救市”的路。

随着2010年下半年房地产信托监管的收紧,矿产信托替补效应显现,相关扩产资源信托产品发行数量迅速提升。据数据显示,2010年,集合类矿产资源信托融资128亿元,2011年融资规模343亿元,而2012年上半年,矿产信托融资就已经达到263.78亿。

早在2010年,某大型煤炭企业的高管曾信誓旦旦的说“煤炭价格天天涨,要买就买煤炭股”。而煤炭价格的攀升以及近乎零门槛的融资自然令从业者异常的兴奋,在那一时期,煤老板则成为了“土豪”的代言人,而更有甚者则宣称自己“需要飞机代步”。

曾经以7千万嫁女而闻名的吕梁首富邢利斌就成为了这一时代典型的代表人物。然而时过境迁,行业惨淡,加之融资困难,对于煤老板来说可谓灭顶之灾。邢利斌的联盛集团如今却负债百亿几近崩盘,3亿遭到冻结,最终被诉,案件于1月17日在香港聆讯。

融资渠道受阻 更多煤老板面临缺血

对于煤炭这种资金密集型企业而言,一旦缺少了资金支持也就意味着即将迈入破产的边缘。

而在银行融资大门向垄断性煤企偏向的背景下,中小煤企的融资会更加困难,同时IPO对于“三高”的限制也让煤企明白,上市并不能解决一切问题。

在此背景下,一旦煤老板们的资金链出现断裂,其面临的后果将跟邢立斌类似。

然而在挥霍了“好运”后,这次命运的天平并没有再向煤老板们再次倾斜,曾经在2011至2012年之间,被其赖以生存的资金来源,如今也主动收缩了扩张的步伐。

2012年下半年起扩产资源信托开始很难在市面上见到。数据显示,2012年上半年矿产信托融资263.78亿,但是2013年上半年信托公司总共发行扩产能源信托29.7亿,其中类似于中诚信托“诚至金开1号”集合信托计划兑付风险成为重要原因。

实际上,早在2013年6月,就早有论调指出,目前煤炭企业大概有50%处于亏损和盈利的边缘,有20%的煤炭企业尤其是中小煤矿面临破产重组。

结语

可以预见的是,在煤炭行业产能过剩难以迅速缓解、经济增速放缓、进口煤仍在持续增加的大背景下,类似邢立斌的事件将会成为常态,未来或许将有更多煤老板将面临破产危局。