曾经钢管遍野的堆场成了空地,曾经人手两部电话轮番连线的业务员正埋头QQ;曾经拥挤在地下车库里的宾利、保时捷等豪车也不见了踪影。

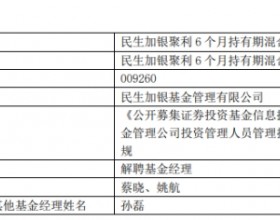

春节过后上海松江钢材城董事长、“上海钢贸大王”肖家守近4.66亿元的股权突遭法院查封和司法冻结的消息震动了上海钢贸圈脆弱的神经。目前已有平安银行(000001.SZ)、民生银行(600016.SH)及工商银行(601398.SH)的上海支行或分行向其提起了诉讼。

2月10日也是肖家守作为数场金融借贷纠纷的被告,被上海市浦东新区法院传召出庭的日子,但这位在上海建委和质监系统用材推荐名单上均列首位的钢市大佬拒不出庭的强硬姿态,让急于对簿公堂的银行和前去采访的记者都扑了空。

钢贸大王祸起“连坐”

“肖家守现在怎么可能在庭审上露面?肯定要避避风头。”记者找到和肖家守交情匪浅的一位知情钢贸人,在再三要求记者对其身份保密后,他才透露,肖家守此次陷入金融借贷合同纠纷是祸起“连坐”。

“钢贸圈的贷款大多是采用联保联贷的形式,就是同行间为对方的信用背书,肖家守和其他钢贸商抱团一起向银行贷款,现在有其他钢贸商出现了逾期未还款,银行就可以根据事先签订的协议,走法律程序把有连带担保责任的他也告上法庭。”上述人士称。

上海法院网披露的信息显示,2月10日本应开庭的三场庭审都是牵涉同一家金融机构:平安银行上海分行。记者从平安银行拿到的最高额保证担保合同中也看到 明确条款:银行有权直接从担保人账户上扣收包括本金、利息、复利、罚息和资信调查、公证以及银行实现债权支付的律师费、诉讼费、差旅费、公告费、送达费等 全部费用。

但肖家守在这三场纠纷中扮演的角色并不完全相同。在案号“(2014)浦民六(商)初字第233号”和“(2014)浦民六 (商)初字第234号”的官司中,肖家守都是以福建新日融资担保有限公司法人代表的身份成为被告。据上述人士介绍,这家公司就是肖家守通过上海松江钢材城 面向入驻商户开展担保业务的载体。

在案号“(2014)浦民六(商)初字第235号”的官司中,肖家守则是以上海新日钢结构有限公司实际控制人身份成为被告。

“不露面也是实在没办法,去年开始他名下有两个钢材市场就被多个债主追讨上门,已经替担保的钢贸商代偿了上亿元,现在自己也是泥菩萨过江。”上述知情人士对记者表示。

2月10日下午的三场庭审中,肖家守不仅本人未到场,连代理人也不见踪影。上海市浦东新区法院表示,根据被告皆未到庭的情况,将做开庭公告送达。

暂时躲过了2月10日的肖家守,还要面对3月6日和3月10日的共计9场庭审。根据民事诉讼法规定,“钢贸大王”此次缺席并不能阻止案件审理。开庭公告送达后,若肖家守再次“无视”法院的合法传唤,就会被视作放弃了答辩和质证的权利,法院将会作出缺席审判。

新日恒力股权成债主筹码

在工商银行浦东支行的一纸诉状中,他的又一顶财富桂冠浮出水面:作为其主要股权投资平台的上海新日股权投资股份有限公司(下称“上海新日”)。以肖家守为实际控制人的这家公司和主营钢贸业务的新日钢结构有限公司一起被卷入与上海多雄商贸有限公司、上海工博实业有限公司、上海高桥钢材市场经营管理有限公司的金融借贷官司之中。

但关于这家股权投资公司的谜团远不止此。据介绍,上海新日正是替肖家守操刀资本市场的“排头兵”。

2009年,肖家守自掏5.6亿现金借壳宁夏恒力(现名新日恒力,600615.SH)上市,上海新日目前已是新日恒力的第一大股东。此外,上海新日还 充当了2009年肖家守跨界横扫房地产业的“急先锋”。它代表肖家守控股了包头市鹿城伟业置业、包头市正翔房地产和上海正翔投资三家公司。

和肖家守打过数次交道的钢贸商陆先伟(化名)对记者坦言,进军资本市场和房地产业所用的多数资金归根结底也是来自银行。“2009年市场注入‘四万亿’ 流动性的时候,因为看好铁路、房产等基础建设,银行信贷业务员几乎是跟在屁股后面要‘塞钱’给钢贸商,因为贷给钢贸行业的‘潜规则’利率可以上浮 30%~40%,不少下游项目又有地方财政兜底,一些钢贸商就是利用银行‘赚快钱’的心理,以钢材作为抵押品,将贷款套取出来,投入当时滚烫的股市、楼市。”

至于肖家守在大手笔扩张自己的虚拟经济版图时,究竟有多少资金是来自银行贷款?可以确定的是,伴随房地产业的停滞扩张和股市的持续萎靡,这些银行贷款无法及时增值变现,甚至是打了水漂。

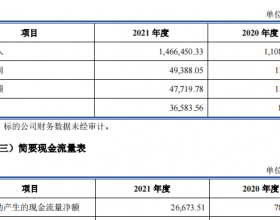

钢贸行业借贷危机的不断释放,上海新日成为债权方眼中肖家守最值钱的筹码。据新日恒力此前发布的公告,此次法院出于财产保全的需要,已经将肖家守持有的上海新日出资额为4.66亿元的股权悉数查封。

2014年2月11日晚,新日恒力再度公告称,上海新日持有的公司8000万股股份被上海市浦东新区人民法院司法轮候冻结,轮候冻结起始日为2014年2月11日,冻结期限为两年。轮候冻结意味着肖家守旗下上海新日所持的新日恒力股权将被状告他的债主们轮流索偿。

“如果债权银行最后追不回欠债,最大的可能是对新日恒力债务重组,将肖家守在上市公司的这部分资产盘活,这意味着届时大股东易主会成为定局。”一位资深业内人士对记者分析道。受肖家守资产冻结消息影响,春节后新日恒力股价已连跌数日。

债权银行成“惊弓鸟”

“连肖家守这样的大佬也被起诉了,可见该暴露的都暴露了。”一位钢贸圈人士说道。去年以来,在上海几乎每周都有钢贸商被诉的案件开庭,很多名震一时的钢材市场老板资产清零。钢贸商如今的惨淡局面,与金融危机后的信贷大跃进息息相关。

在当时宽松的货币政策下,部分钢贸商以联保互保或货物重复质押的形式,从银行拿到大笔信贷资金投向房地产、证券等市场。高峰时期,仅华东地区的钢贸贷款 余额就一度接近2000亿元。其后随着银行收贷,大批钢贸商在2012年陷入流动性危机,跑路、自杀等恶性事件屡屡曝出。随之而来的是银行起诉、法院判决 和执行等程序,一直延续至今。

“每天的任务就是不停打电话,要抢在其他银行前面,谁也不想接到最后一棒。”上海一家中小股份制银行企业信贷部业务员吉先生告诉记者,从该分行对联保贷款客户的信用记录调查发现,不少名单上的钢贸客户融资同时涉及多个银行及小额贷款公司。

让吉先生忧心更盛的是,直观展现在他面前的,是一场刻不容缓的激烈赛跑。“前段时间手头有些钢贸商还在想办法还利息,现在基本都连利息也还不上了。”他对记者表示,向钢贸商“一分一分”地催债,需要使出浑身解数。

钢材利润过低更让钢贸商雪上加霜。钢铁行业分析师贾良群表示,中国钢价整体已跌至20年前的水准,2013年钢铁行业平均每吨钢材仅赚0.84元,一吨钢的盈利只够买一个鸡蛋。

在行业整体性衰败的大背景下,钢贸商“两头受气”。据记者了解,由于钢厂所处地位强势,所以钢贸批发企业向钢厂进货时,执行“先款后货”,要求根据订单 量先向钢厂全额付款后,钢厂再向批发商发货,如遇钢材紧俏时,批发商还需要预先支付货款,排队等候发货。而按照行规,钢贸企业将钢材销售给用户时,却是货 经验收合格后才能收款,不可避免地为下游客户垫资,快则半个月、一个月,长则两三个月,中间的利息悉数要由钢贸企业承担,这无疑更绷紧了钢贸商的资金链。

“很多钢贸商在之前的行情中已经转行,也有一些通过离婚等手段将名下资产转移到了配偶或者家人的账户里,实在被银行逼得没办法就大不了判刑。”曾经在钢铁交易平台西本新干线身居高位的一位资深人士告诉《中国经济周刊》。

“钢贸行业本身就是一个资金密集型行业,行业的利润水平普遍较低,盈利模式主要是在低价差的现状下不断做大销售规模来获取钢厂返点,或者靠垫资来获取相 对较高价差。在钢材生产、销售、终端使用这个链条中,钢贸企业一直处于整个链条的弱势地位,其营运资金经常被生产商、终端客户两头占用。”上述资深人士对 记者如是解释。

据悉,2012年起,为了缓和钢贸商和债权银行的矛盾,双方代表也曾多次召开协调会,试图商议出一套解决方案。当年9月底,银行还曾向钢贸企业开出大量半年期的承兑汇票,将付息大限设在2013年3月20日,不料却成了两者最后的蜜月。

一年转瞬即逝,钢价依旧跌不见底,宏观经济也尚未释放向好的信号,银行开始抓紧催促还贷。有报道称,如今面对钢贸商提出的“停掉利息”、“本金折扣”的还贷方案时,民生银行上海分行副行长何凡当场就说了七八个“不可能”。

面临可能的坏账风险,银行业有苦难言。一家与肖家守发生借贷纠纷的银行信贷人士对记者直言,但凡纠纷牵扯的金额大小能够被“安置”在分行不良贷款的数额 范围之内,“一般都是能掩则掩,避免扩散到总行,实在不行就只能谈判。” 尽管就肖家守的个案来看,债权银行当下似乎还不至于穷途末路,但不可否认,上海钢贸圈深不见底的借贷黑洞正在释放出足以吞噬信心的暗能量。

钢贸商与银行的“爱恨情仇”

2004年以前

没有固定资产、缺少抵押物的钢贸商很难从上海的银行贷款。

2005—2008年

民生银行首创“银行为钢贸商垫资”的贷款模式,以基准上浮20%的贷款利率向钢贸商发放贷款。其他银行陆续跟进。

2009年

“四万亿”经济刺激政策促使银行大量向钢贸商发放贷款。

2011年

上海钢贸贷款余额达到峰值2500亿元,多数是联保联贷模式;但受国内外市场需求下降及国内房地产、铁路等行业调控影响,钢贸商利润下降,双方逐渐貌合神离。

2012年初

无锡一洲钢材市场老板李国清跑路,留给银行3600万元贷款待偿和两套房产,银行遂加紧催收贷款。

2012年末

上海市工商联钢贸商会统计,无法偿还利息的钢贸企业已逾七成。

2013年3月

钢贸商依旧无力偿还本息,仅一个月时间银行起诉钢贸商的官司超过200起,彼时上海地区钢贸贷款余额约1300亿,仅不到500亿有抵押物。

2014年2月

“上海钢贸大王”肖家守被爆卷入借贷纠纷,4.66亿股权被冻结。