记者日前前往山西了解到,当地一些债务缠身的大型煤炭企业一手依靠自营资金维持生产,一手急寻战略投资者;而另一些背负着巨额高利贷、银行等金融机构债务 的小型煤炭企业则一直处于停业状态。“这些小煤企对自身估值仍然较高,不愿意贱卖资产,由此也使得偿债陷入僵局。”山西当地一位接近监管层的知情人士坦 言,“在煤炭价格下行、运输成本增加、融资渠道收紧以及进口煤抢占市场的多重压力下,煤炭行业债务黑洞已开始浮出水面。”

寒冬

煤炭企业盈利压力增大

“以前大家都觉得煤炭行业是暴利行业,动辄过亿的利润,然而,现在卖煤如卖白菜,一提起煤炭行业大家首先想到的就是亏损,整个行业都不景气。” 山西联盛集团内部负责前线生产的一位高管对《经济参考报》记者坦言,“从去年底开始,我们就感觉到资金更加紧张,目前都是自营资本用于经营,更加注重控制 生产成本。另外,对焦化等项目进行压缩、暂停,力保煤炭主营项目。”

据了解,在山西柳林诸如联盛集团、凌志集团等大企业都遭遇着不同程度的债务缠身,目前靠自有资金在维持着生产;而诸如振富集团等小企业早已停产甚至倒闭。

事实上,这只是中国整个煤炭行业“水深火热”的一个缩影。2012年,中国煤炭行业结束了黄金十年期,2013年煤价的持续下跌则将煤炭行业拖 入了寒冬。中国煤炭工业协会数据显示,2013年全国煤炭产量和煤炭消费都降到新世纪以来低点,其中全国煤炭产量37亿吨左右,由前10年年均增加2亿多 吨,降到5000万吨左右,而当年全国煤炭消费量36.1亿吨左右,煤炭消费增幅由前10年年均增长9%左右,下降到2.6%左右。

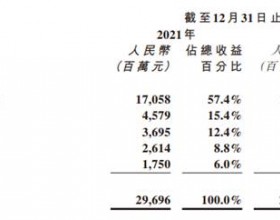

煤炭企业的业绩也是一落千丈。2013年前11个月规模以上企业主营业务成本同比增长4.56%,其中大型煤 炭 企 业 主 营 业 务 成本 同 比 增 长21.1%,行业利润同比下降38.8%,亏损企业亏损额405.54亿元,同比增长了80.7%,大型企业利润同比下降37.03%,有33家企业亏 损,亏损面36.7%。

而新的一年情况不但没有好转,反而是急转直下。2014年初,原本应该处于传统旺季的煤炭市场竟遭遇了“倒春寒”。截至2月26日,秦皇岛煤炭 网发布的环渤海地区发热量5500大卡动力煤的综合平均价格报收于559元/吨,比上一周下降3元/吨。环渤海动力煤价格指数连续第七周下跌,累计跌幅已 经达到了72元/吨。

屋漏偏逢连夜雨,2014年2月15日起,全国铁路货运价格全面上调,平均每吨每公里提高1.5分钱,上调幅度接近13%。从内蒙古到秦皇岛港口的运距大约是1000多公里,铁路运费上调近15元/吨,从山西到秦皇岛港口的运费大概上涨了10元/吨。

这对依赖铁路运输的煤企而言,物流成本上涨几无悬念。“当前市场供大于求、销售举步维艰,现在的煤炭行情还是下跌走势,这部分上涨的 成 本只 能 由 煤 矿 企 业 自 己 消 化掉。”安讯思息旺能源分析师罗湘梅解释说。

危机

多重债务风险交叉蔓延

随着煤炭业寒冬的持续,由银行、信托公司、民间高利贷等多方环环相扣堆砌起来的资金塔岌岌可危,偿债风险已浮出水面。

“以前煤炭经济好的时候,很多民营企业快速扩张,不上市也不担心资金的问题,除了银行贷款,还有很多债券融资,但后来煤炭形势不好了,银行贷款收缩,而信托等融资成本过高,导致还款压力大,所以民营企业资金链断裂情况很严重,联盛便是其中的例子。”中央财经大学中国煤炭经济研究中心教授邢雷向记者表示。

据了解,在过去几年中,由于煤炭行业在我国能源生产和消费中的重要战略地位,几乎所有的商业银行都积极介入煤炭行业,尤其是在山西、内蒙古、河南、陕西等煤炭综合竞争力排名靠前的重点区域,山西省等地积极推动煤炭资源整合,绝大多数银行更是给予了专项贷款支持。

一般而言,银行对大型煤炭民营企业或者国企二三级子公司,一般要求资产抵押和担保,融资成本较高,利率在基准的基础上上浮10%-30%,并采 用贷款、银行承兑汇票、国内信用证等多种融资形式。对小型企业,一般授信审批会更加严格,并且附加企业联保、低抵押率、资金封闭运行等措施,且年利率 15%-18%非常常见。

“以山西省为例,2012年以前,中小银行涉煤炭类贷款占比一般在30%左右,个别银行能达到40%。在信贷额度收紧时,一些大型银行会通过银 信合作等渠道帮助其煤企大客户融资。”某国有大行山西省分行内部人士对记者透露,“现在风险有所暴露,各家银行也在调整对煤炭企业的融资政 策,包括降低贷款集中度以及收紧表外融资渠道。”

受银行信贷收紧的限制,不少煤企和贸易商不得不考虑绕开银行,寻找其他的融资方式。无论在山西还是内蒙古等地,许多中小煤企都被迫借高利贷来解决资金短缺问题。

对于目前煤炭行业债务风险点,业内人士认为,一是“横向融资+融资链条短”的融资模式虽然降低了风险的传染性,但造成了资金向单一企业或单一个 人的集中,增大了风险集中度,一旦企业或个人违约就将引发风险的多米诺骨牌效应;二是“横向”模式的融资造成了银行与民间借贷市场的高度关联,企业同时参 与民间与金融借贷市场,导致资金来源和去向混乱,银行信贷与民间借贷资金鱼龙混杂,形成了“行业+银行+民间借贷”高度关联、风险共担的情况。

“目前无法预计煤炭行业民间借贷的规模,民间借贷因煤炭企业无法偿债所引发的案件从去年开始不断增加。累积的金融债务对银行等金融机构造成了负担,形成了大量的不良资产,监管层正在协调处理这些债务问题。”中部某省金融办人士介绍说。

预警

资金链僵局恐生债务黑洞

“一些中小煤炭企业虽然负债累累,但对自身估值较高,不愿意贱卖煤矿资产来还债,保留矿区期望形势好转后重新开工。政府为了保护当地产业,希望 银行能手下留情,而金融机构也已被套牢,强令收债只能是损失得越多,现在的局面是金融机构、煤炭企业等各方都在僵持着。”上述金融办人士坦言。

事实上,不仅是中小煤企,一些大型煤企的还款压力也很大。根据巴克莱报告,截至2013年年底,中煤已承担500亿元净债务,自2008年峰值以来,中煤的股价已经暴跌82%。

据统计,截至2013年12月底,全行业资产负债率为64.03%,2012年为60.59%,2011年58.09%,截至2013年三季度,41家上市公司资产负债率平均为52.7%,2012年为51.98%,2011年为51.05%。

令人担忧的是,在煤炭市场春天还远的情况下,这种僵局还能维持多久。“2014年全国煤炭需求将继续保持小幅增长,市场供求继续呈现总量宽松的 态势,结构性过剩态势还不会发生根本性改变。”中国煤炭工业协会副会长姜智敏表示。今年上半年煤炭市场供需总量宽松,全社会库存维持高位,企业经营仍将面 临较大困难和风险;下半年,煤炭供给或将趋于总体平衡,行业经济运行或将有小幅回升,但仍面临着很多不稳定、不确定性因素,经济运行压力依然存在。

在北京联办旗星风险管理有限公司首席经济学家任若恩看来,这种债务风险将在今年夏季集中爆发。“煤炭指数已经从高点下降了40%,这一行业的债 务是最严重的。按照历史的规律,债务危机的到来是一个不断渐进累计的过程,开始是一个小的信用事件爆发,所以我们现在看到的10亿30亿规模的事件,今年 夏季或许会有更大规模信用事件的爆发。”

事实上,银监会也已注意到这一问题。据了解,银监会已发出行业预警,要求各地银监局加强对煤炭行业信用风险的检查,这反映出政府对该行业潜在违约的担忧。“中国煤炭业的问题还是产能太大,而根本的出路还是提高产业集中度,通过兼并重组来压缩产能。”邢雷建议。