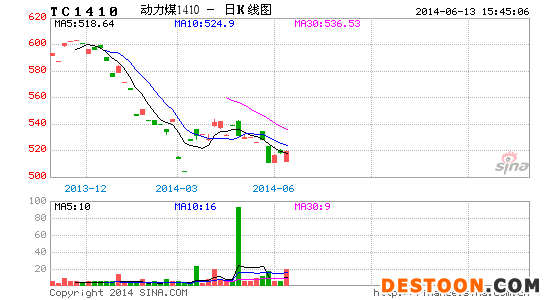

一、 动力煤价格走势回顾

4 月份以来,国内动力煤现货市场一直保持着较为稳定的走势,价格难涨难跌,受此影响,期货价格也是维持宽幅震荡走势,而且波幅显得较为有限。

期货主力合约1409 自3 月上旬破出新低496.8 元/吨之后,一路小幅上行,历经一个月的时间,在4 月上旬达到阶段性的高点544.4 元/吨,但迫于现货行情走势较弱,期价上冲540 元一线未果,逐渐持续下滑,截至5月22 日,盘面走出的最低成交价为515.4 元/吨,且连续几日收盘价在520元一线下方,市场情绪开始出现悲观氛围。

现货市场整体稳中有降,4 月上旬开始,秦皇岛港5 500 kcal 山西产动力末煤的成交均价在530 - 540 元/吨,此成交均价一直持续到5 月中旬,5月下旬开始,秦港成交均价开始出现下滑,截至5 月22 日,秦港成交均价在520 - 530 元/吨,较上月初下滑10 元/吨。

环渤指数变化相对较为缓慢,自3 月底开始连续两期指数报在530 点,之后呈小幅上涨态势,两个月的时间内环渤指数上涨7 点,到本周的537点,但重复报价较多,大型煤炭企业月初提高动力煤销售价格行动对市场的积极影响逐渐淡化,社会用电需求减速背景下水电出力快速增长对火电及电煤消费的压制,国内航运市场煤炭运价的持续下挫,主要电力企业煤炭库存水平偏高,动力煤期货主力合约价格不断探底等等,均对近期环渤海地区动力煤市场供求产生抑制作用,导致环渤海动力煤价格指数回升乏力。

图1: 动力煤主力合约连续、环渤指数与CCI1指数比价图

资料来源: 文华财经 WIND 资讯 银河期货研发中心

从CCI1 指数来看,该指数5 月份整体波幅也较为有限,从4 月下旬开始,指数由526 点上升至530 点,近期又出现回落,折回526 点附近,体现出现货市场近期扭头向下,较为低迷。

从期货价格、环渤海动力煤指数及CCI1 指数来看,数据相关性较高,且期货表现出较强的领先性,目前期货价格向下摸索,CCI1 指数也出现下行迹象,环渤指数是否能继续坚挺有待观察。

图2:环渤海港口平仓价 图3:CCI指数

资料来源:WIND 资讯 银河期货研发中心

秦皇岛港5 500 kcal 动力煤与5 000 kcal 动力煤价差本月缩小,这是由于5 500 kcal 动力煤价格降幅更大,目前这两种热值的动力煤报价分别为520 -530 元/吨和450 - 460 元/吨,价差由之前的75 元/吨缩小到70 元/吨。

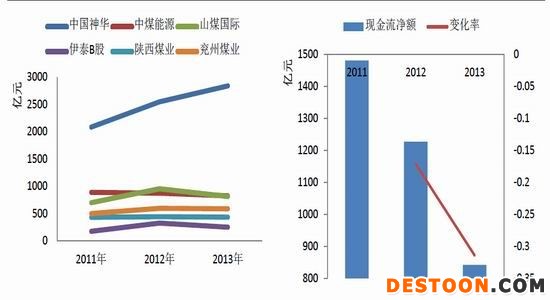

二、 煤炭企业分析

2013 年煤炭行业上市公司的经营成果较去年相比发生明显下降。

首先,盈利能力下降较为明显,从营业收入来看,仅有少量企业如中国神华(14.40,0.04, 0.28%),郑州煤电(4.12, 0.02, 0.49%),安源煤业(4.15, 0.05, 1.22%),永泰能源(2.38, -0.02, -0.83%)等少数几家企业的营业收入较2012年有所增长,煤企营业收入的平均降幅为14.27%。而平均销售毛利率23%,较2012 年下降1.4 个百分点,说明下游市场需求不济导致的煤炭销售困难是煤企盈利能力下降的主要原因。另外,行业平均净资产收益率为5.3%,

呈现出连年下跌的趋势,且较2012 年下降6.33 个百分点。 另外,2013 年平均上市煤企利润较去年相比急剧减少59.25%,降幅尤为明显。

另外,各项财务指标也不宜乐观,2013 年各指标较去年相比均发生不同程度下滑,其中平均每股净资产为4.76 元,同比减少0.43 元;平均每股收益为0.27 元,较2012 年下降高达0.31 元;每股营业总收入为8 元,比2012年下降3.4 元;每股经营活动产生的现金流量净额0.28 元,比2012 年下降0.24 元;每股息税前利润0.64 元,比2012 年下降0.42 元。这些数据说明随着煤炭上市公司盈利能力在持续下降。此外,煤企的困境还体现在股东净收益上,2012年至2013年股东净收益下滑幅度有所增加,达到59.82%,表明在企业遇到困境时,股东利润的牺牲尤为明显。企业现金流的减少也十分明显,2013年企业平均现金流同比减少31.4%,行业整体的困境导致企业的经营活动发生明显减少。

图4: 上市公司营业收入 图5: 上市煤炭企业现金流净额总和

资料来源: 上市公司年报 WIND资讯 银河期货研发中心

图6: 煤炭企业利润总额 图7: 上市煤炭企业股东净利润

资料来源: 上市公司年报 WIND资讯 银河期货研发中心

从单个公司看,中国神华仍然是利润大户,一家就贡献了456.8亿元,占全部上市公司净利润的66.8%,中国神华、陕西煤业(4.11, 0.03, 0.74%)、伊泰B股(1.344, 0.00,0.22%)、中煤能源(4.01, 0.03, 0.75%)四家利润总和为561.8亿元,占全部上市公司净利润的82.2%;但主要煤炭上市公司中包括国神华、中煤能源、平庄能源(3.85, 0.03,0.79%)、冀中能源(5.81, 0.02, 0.35%)、露天煤业(6.80, 0.12, 1.80%)、兰花科创(7.60,0.05, 0.66%)、郑州煤电、兖州煤业(6.63, 0.07, 1.07%)、阳泉煤业(5.67, 0.02,0.35%)、盘江股份(6.84, 0.04, 0.59%)、大同煤业(5.95, 0.03, 0.51%)、伊泰B股在内的大部分煤炭骨干企业利润总额均出现较大下滑,其中中煤能源、陕西煤业、伊泰B股下降幅度最大,分别达到70亿元、50亿元、41亿元, 而大同煤业则亏损17亿元。

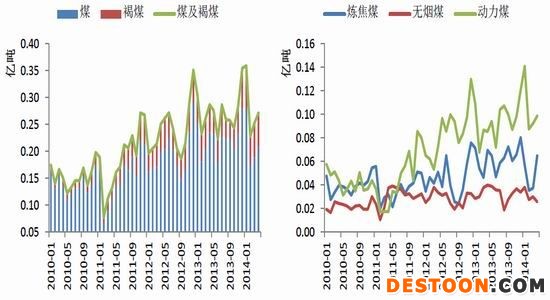

三、 市场供应

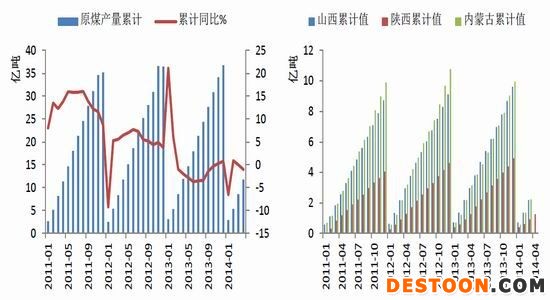

1、国内产量

4月国内原煤产量 3.01 亿吨,环比减少 400 万吨,当月同比下降 1.3% ,2014年1 - 4月原煤累计产量 11.79 亿吨,累计同比下降 1 % 。1 - 4月份的原煤产量数据为近几年以来较低水平。

从国内煤炭主产地来看,今年4月陕西省煤炭产量3 230.63万吨,当月产量同比下降 16.74 % , 1 - 4月山西省煤炭总产量12 536.5万吨,同比下降 3.3 %。今年3月山西省煤炭总产量8365.42万吨,同比增长2.65%,今年一季度山西省煤炭总产量21 940.98万吨,同比增长0.13%。内蒙古3月产煤8 820万吨,当月同比减少9.42%,内蒙古一季度煤炭总产量22 302万吨,同比减少7.6%。

图8: 原煤产量 图9: 国内主产地产量

资料来源: WIND资讯 银河期货研发中心

2、进口量

4月国内共进口煤炭2 083.48万吨,同比减少11.3%,今年1-4月国内共进口煤炭8 517.49万吨,同比下降2.42%。

其中,4月份动力煤进口量为985.02万吨,同比增长15.24%,1-4月动力煤累计进口4 190.53万吨,同比增长20%。无烟煤的进口量缩减较多,而褐煤进口量也出现上升态势。

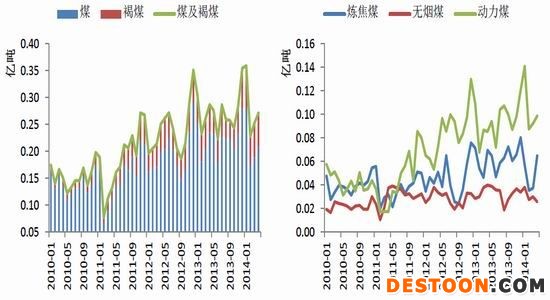

图10:我国煤炭进口量 图11: 我国动力煤进口量

资料来源:WIND资讯 银河期货研发中心

煤及褐煤4月共进口2 710.6万吨,同比降5.52%,今年1-4月我国煤及褐煤总进口量为1.11亿吨,同比上涨2.78%。

图12:煤及褐煤进口量 图13: 分煤种进口量

资料来源:WIND资讯 银河期货研发中心

3、出口

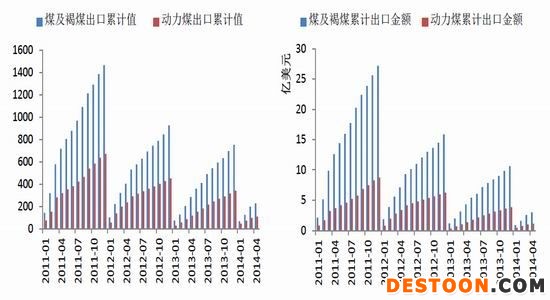

4月份煤及褐煤共出口30.35万吨,同比下降62.53%,1-4月煤及褐煤累计出口227.4万吨,同比下降20.21%。其中,动力煤4月份出口12.89万吨,同比减少57.69% , 1 - 4月动力煤累计出口 109.48 万吨,同比减少 5.66 %。

图14:煤及褐煤出口量 (万吨) 图15: 出口金额

资料来源:WIND资讯 银河期货研发中心

4月份我国煤及褐煤出口金额共计 4 111.46 亿美元,其中动力煤出口金额 1 397.35 亿美元,1 - 4月煤及褐煤出口累计金额29 752.51亿美元,其中动力煤11 549.41亿美元。

四、 下游消耗

1、煤炭销量

4月全国煤炭销量2.89亿吨,同比下降1.29%,1-4月全国煤炭累计销量10.91亿吨,累计同比下降0.73%。

图16:全国煤炭销量累计数据 图17: 动力煤下游消费量叠加图

资料来源:WIND资讯 银河期货研发中心

从动力煤的消费量来看,今年3月份动力煤消费量2.64亿吨,同比上升10.19%。在动力煤的消费当中,消费占比最大的依然是电力行业,耗煤1.69亿吨,建材行业耗煤0.59亿吨,冶金行业耗煤0.09亿吨,化工行业耗煤0.02亿吨,其他行业共计耗煤0.24亿吨。

2、发电量

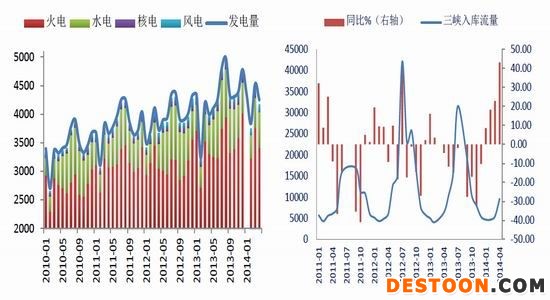

从发电数据来看,4月份发电总量为4 250.2亿千瓦时,同比上升4.4%,其中火电发电量3 411.9亿千瓦时,同比上涨2%,水电发电量619.7亿千瓦时,同比上涨21%,核电发电量135.6亿千瓦时,同比上涨2.47%。

1 - 4月全国发电总量17 026.6亿千瓦时,同比上涨5.6%,其中火电发电14 079.4亿千瓦时,同比上涨4.3%,水电发电量2 066.9亿千瓦时,同比上涨12.2%,风电发电512.18亿千瓦时,同比上涨9.5%。

图18:发电量累加图 图19: 三峡入库流量

资料来源:WIND资讯 银河期货研发中心

近一个月以来,南方雨水较为充沛,水电对火电的影响成为了市场关注的热点。从三峡入库流量来看,今年4月三峡平均入库流量9622立方米/秒,同比上涨43.18%,较往年有所提前。从各种发电方式的占比来看,今年风电、核电及其他发电方式占总发电量的比例没有变化,而水电发电量的提升挤压了火电市场,今年4月水电发电量占发电总量的15%,火电占80%,而去年4月水电占总量的13%,火电占82%。

图20:2013年各发电方式占比情况 图21: 2014年各发电方式占比情况

资料来源:WIND资讯 银河期货研发中心

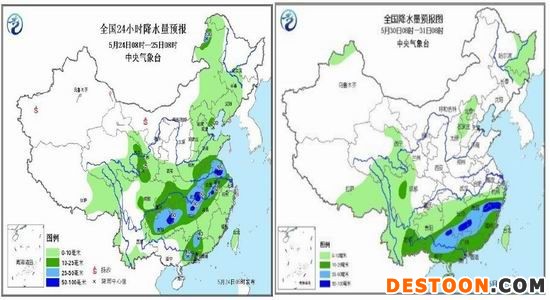

自5月23日起,广东中部和北部、福建南部、江西东南部、重庆东南部、贵州北部和中部等地出现暴雨,其中广东局部地区出现特大暴雨。

预计未来10天(5月24日至6月2日),主要降雨区位于江南、华南,累计降雨量有50-90毫米,部分地区有100-160毫米,局地可达180-260毫米。

以此趋势发展,今年水量充沛,将直接提高水电发电量,从而影响火电产量对煤炭的需求。

图22:降水量预报 图23: 2014年各发电方式占比情况

资料来源:中央气象台 银河期货研发中心

3、用电量

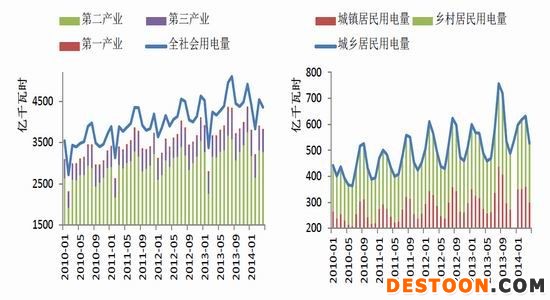

从社会用电量数据来看,4月全社会用电量总计4356.27亿千瓦时,同比增长4.61%,其中第一产业用电80.09亿千瓦时,同比减少0.09%,第二产业用电3265.28亿千瓦时,同比增加3.97%,第三产业用电483.18亿千瓦时,同比增长5.94%。

1 - 4月全社会累计用电17143.49亿千瓦时,累计同比上涨5.2%,第一产业累计用电254.3亿千瓦时,累计同比下降4.91%,第二产业累计用电1239.74亿千瓦时,累计同比上涨4.96%,第三产业累计用电2115.78亿千瓦时,累计同比上涨6.47%。

4月城乡居民生活用电共计527.73亿千瓦时,同比上涨8.27%,其中城镇居民生活用电300.41亿千瓦时,同比上涨9.72%,乡村居民生活用电227.32亿千瓦时,同比上涨6.42%。

图24:社会用电量 图25: 城乡居民生活用电量

资料来源:WIND资讯 银河期货研发中心

五、 库存情况

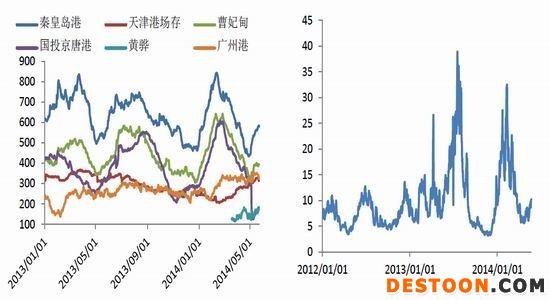

本月各港口库存呈现上升态势,4月底大秦线检修结束之后,北方港口库存整体上行,而南方港口库存持续保持在高位。截至5月23日秦皇岛港煤炭库存580.04万吨,比上周五增加16.72万吨,增幅为2.97%,较上周降幅继续收窄,一同增加的还有国投京唐港和黄骅港,北方五港库存总计约为1800万吨。23日广州港最新库存329.17万吨,较上周五减少22.14万吨,本周库存较上周较上周有所减少。

截至5月23日秦皇岛港锚地船舶数57艘,近一段时间重心整体明显下移,加上预到船只,整体在70艘左右水平。

截至5月23日,秦皇岛港货船比10.18,同比涨4.41点,造成货船比上涨的原因是大秦线检修完毕之后,秦港库存上升幅度较大,而港口锚地船舶数并未出现一致性的增长,反而有所减少,以此造成秦港货船比呈上升趋势,表现出目前市场情绪向悲观发展。

图26:港口库存 图27: 秦皇岛港货船比

资料来源中国煤炭资源网 银河期货研发中心

下游电厂库存本月上升较为明显,截至5月23日,沿海六大电厂库存合计1425.3万吨,同比增涨91.8万吨,涨幅6.88%,而受制于水电发电量的增长,电厂日耗煤量不断下降,截至5月23日,沿海六大电厂日耗煤量总计59.1万吨,同比下跌9.1万吨,跌幅13.6%。

六大电厂库存可用天数本周最高值为25天,5月23日为24.1天, 同比增长4.6天,涨幅23.59%。

图28:沿海六大电厂库存及耗煤情况 图29: 沿海六大电厂库存可用天数

资料来源:中国煤炭资源网 银河期货研发中心

六、 运输通道

1、 铁路

4月全国煤炭铁路总运量1.29亿吨,当月同比下降0.9%,1-4月全国煤炭铁路运输总量累计达5.56亿吨,累计同比下降0.9%。

4月大秦线煤炭运量3 212万吨,1-4月大秦线煤炭运量累计14 529.5万吨,累计同比上涨0.2%,占全国煤炭铁路运输总量的26.2%。侯月线4月份煤炭运量789万吨,1-4月份侯月线煤炭累计发运2 874.1万吨,累计同比下降4.7%。

图30: 全国煤炭铁路运量 图31:部分铁路煤炭运量(万吨)

资料来源: WIND资讯 银河期货研发中心

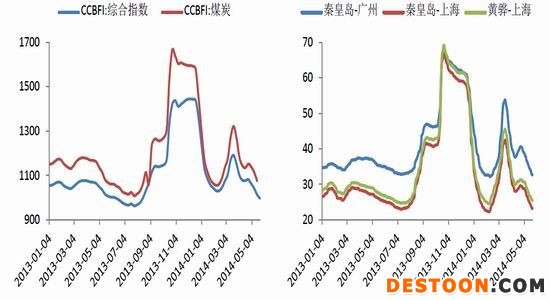

2、航运

截至本周,CCBFI综合指数已连续4周下滑,截至5月23日该指数报于996.79点,自去年8月上旬之后首次下破1000点大关,今年的高点出现在3月中旬,之后整体持续下滑,跌幅14.9%。CCBFI煤炭价格指数也持续下滑,截至5月16日报1076.72点,较3月中旬的阶段性高点跌18.5%,跌幅明显高于运费综合指数。

各航线运费走势与航运指数走势一致,秦皇岛港发往南方的内贸船运费持续下跌,截至5月23日,秦港至广州港运费32.7元/吨,同比跌7.6元/吨,跌幅18.86%,秦皇岛至上海运费23.2元/吨,同比跌6.4元/吨,跌幅21.6%,黄骅港至上海运费25.5元/吨,同比跌5.8元/吨,跌幅18.5%。

图32:CCBFI运费指数 图33:国内主要航线煤炭运费

资料来源: WIND资讯 银河期货研发中心

六、总结

价格方面,4月动力煤市场价格整体波幅较为有限,5500大卡动力煤北方港口成交价维持在520-530元/吨。从现货市场价格指数来看,CCI指数和期货价格出现下滑趋势,而环渤海动力煤指数小幅上行,但明显感到阻力较大。

行业方面,煤炭行业上市公司2013年经营成果较去年相比明显下降,各项财务指标均不乐观。

供应方面,今年前4个月国内煤炭产量同比小幅下滑,进出口量也分别出现了不同程度的下降,经计算,国内煤炭市场每月总供应量略高于3万吨水平。

库存方面,北方港口库存总量持续增长,货船比升高,电厂库存增加而日耗煤量缩减,对煤炭需求较为有限。 下游方面,今年前4个月国内市场耗煤总量下滑。发电量增速放缓,水电增速明显,挤压部分火电市场。用电量增速下降,其中其二产业下滑幅度较大。

运输方面,铁路煤炭运量同比下滑,航运价格偏低,市场悲观情绪若延续,运费有可能再创新低。

总的来讲,目前各种数据表现出的煤炭市场整体较为悲观,虽然国内供应量小幅缩减,但下游需求并不旺盛,加上南方降雨天气持续,火电耗煤下滑,国内煤炭雪上加霜。期货主力合约价格跌破前期低点,走势较弱,我们认为底部区间在510-515点附近,目前盘面价格已经接近底部,空间较为有限,但受制于基本面整体缺乏利好因素,短时间内走势将仍以弱势震荡为主,后期需考虑发电量增加对电煤的需求程度,年度内的高点或出现在540-560元/吨区间,而类似于去年9月开始的大幅上涨行情今年恐怕难以遇到。