政策面稳定煤市的态度,煤企减产的动作,让资本市场闻风而动。7月22日以来,动力煤期货价格的累计涨幅逾6%,申万采掘一级行业指数的反弹更为明显,其同期涨幅接近17%。

“煤炭期价和相关股票上涨,主要是受政策利好和企业挺价的影响,但行业迎来拐点了吗?我认为没有,只是短期的向好。因为最根本的需求没有上来,所以反弹缺乏坚实的基础,下行趋势难逆转。”卓创资讯分析师刘冬娜告诉中国证券报记者。

利好政策不断

严重的产能过剩、持续低迷的下游需求,供过于求的煤炭行业陷入大面积亏损境地。据了解,目前煤炭企业亏损面积已超过70%,有9个省出现了全行业亏损;在主要产煤省区的36家大型煤炭企业中,有20家企业亏损、9家企业处于盈亏边缘。

针对煤炭行业持续恶化的困境,国家相关部委吹响了“救市集结号”。

今年5月,国家发展改革委等四部门联合发布《关于加强煤矿井下生产布局管理控制超强度生产的意见》,要求严格控制超强度生产,保障安全生产,促进供需总量平衡;7月底国家发改委等部门召开全国煤炭行业脱困工作会议,会议提出严格控制超能力生产,限制不安全生产,化解产能过剩等要求;8月6日,国家发改委网站发布新版《煤炭经营监管办法》,这被视为政府助力煤炭行业脱困政策陆续出台的信号;8月12日,国家安全监管总局、国家煤矿安监局、国务院国资委联合发布《关于开展中央企业煤矿安全生产检查的通知》;8月15日,国家发改委、国家能源局、国家煤矿安监局联合下发特急明电《关于遏制煤矿超能力生产规范企业生产行为的通知》,以遏制煤矿超能力生产,制止未核准先生产、未取证就生产。

另据了解,陕西、山西、内蒙古等煤炭大省近期开始集中清理规范涉煤收费,减少企业生产成本,推进煤炭经营的市场化改革等。

在政策曙光的指引下,陷于亏损泥沼的煤炭企业也不甘处于被动境地,试图通过抱团限产。7月中旬,中国煤炭工业协会组织召开14家特大型煤炭企业座谈会,达成了严格控制煤炭总量的共识:未来几年煤炭产量压减10%以上。按去年全国煤炭产量36.8亿吨产量推算,10%即3.68亿吨。

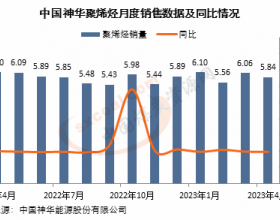

此次会议后,央企中的中煤和神华率先执行这一政策。神华宣布全年调减产量5000万吨,调减销售量6000万吨;中煤宣布下半年调减2000万吨煤炭产量,与原生产计划相比,减产幅度达20%;此外,陕煤减产幅度在5%左右。

在业内人士看来,限产保价短期或对缓解产能过剩、煤企止损起到一定作用,但其关键在于落实,因而其实施情况和效果都有待验证。

“煤企减产涉及很多方面,如国企有自己的生产、营销任务,还有利润压力等。另一方面,如果你减产,别的企业不减产,你就失去了一定的市场份额,所以很多企业都特别谨慎,全行业减产的意向很难达成。”刘冬娜说。

“生产计划也很难作为减产量的衡量标杆,一旦煤价反弹,生产计划还是会出现调整。”宝城期货金融研究所所长助理程小勇认为,产能过剩很难通过行政手段解决,目前并不能判断为拐点已经出现。

反弹并非拐点

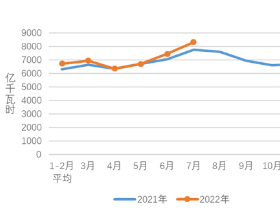

在各级政府的政策利好和行业协会的自救措施出台后,煤炭期货价格和相关股票双双迎来一波反弹。据记者统计,7月22日以来,动力煤期货价格的累计涨幅超过6%。

“近期这些措施在一定程度上缓解了与日俱增的供需矛盾,再加上8月份动力煤各企业价格集体上调,大秦线进行为期六天的例行检修,煤价暂时得到了企稳。”南华期货分析师冯晓表示。

股票方面,申银万国煤炭开采指数从2037.39大涨至2447.97,累计涨幅接近20%。其中永泰能源以130.93%的涨幅领涨该板块,安源煤业的涨幅接近50%,盘江股份的涨幅超过30%,金瑞矿业、神火股份、阳泉煤业、潞安环能、冀中能源、安泰集团、大同煤业、郑州煤电等个股的累计涨幅皆超过20%。

然而,煤炭板块的上涨则并未得到基本面的支撑。陆续披露的煤炭类上市公司半年报显示,多家煤炭企业业绩下滑,煤炭行业面临产品价量齐跌、企业亟待转型升级的严峻形势。如神火股份预计上半年亏损3.4亿元-3.7亿元;阳泉煤业实现净利润3.55亿元,同比下降44.63%;西山煤电今年上半年实现净利润3.73亿元,同比下降58.3%。

“目前煤炭行业的利润率已经降至5%以下,负债率已经接近20年前的最高点。企业的难题在于产能过剩,融资困难和安全生产隐患,尤其在煤价下跌的时候企业多数计划加大生产,减少单位固定成本,占领市场,超能力生产也就常常发生。”程小勇说。

冯晓表示,行业迎来拐点还为时尚早,在工业用电需求不振、西南水电持续增加的影响下,需求端并未出现明显改善。预计到冬季存煤期,市场才有可能逐渐回暖,在此之前,动力煤走势都将偏弱。