我们走访河南能源化工集团和淮北矿业集团的时候,发现他们虽然也受到了煤市低迷的波及,但由于地处中部,更多依靠内销,远没有山西、内蒙古这种外销省份煤企受到的冲击大。

河南能源化工集团一位负责人告诉我们,当前他们的库存在400万吨,高于往年70万—100万吨的水平,销售压力主要来自外省的青海矿井,而省内矿井的煤炭销售压力相对较小,仅有低挥发性的高硫煤销路不畅。

隶属河南能源化工集团的耿村煤矿,是集团主力矿井之一,有着自己的销售定点,且煤质相对优良,几乎没有多余库存,淡旺季及当前的萧条对其影响不大。“内部销路影响不大的主要原因是河南省实行煤电互保措施,电厂优先采用省内煤。且去年年底长协谈判时已经定了大约50%的销量。”这位负责人如是说。

不过,该集团销售部负责人也坦言,虽然政府有保护省内煤企的政策,但是在目前用户以用量核定采购量的情况下,煤企根本没有话语权,销售基本以出货为主,价格尺度较宽,企业宁可亏损,也积极与用户签订出货合同。煤炭成本包含的因素比较多,固定成本占很大比重,在煤企看来,不论价格高低,只要卖出,就比搁置强。

没有话语权也体现在定价模式上。煤企在与电厂签订合同时,基本都采取长协价,定量不定价,月度调整价格。一般长协价谈判定50%—60%的量,其余靠销售人员销售,价格随行就市,主要是参考神华定价,调整幅度小于神华。

环渤海动力煤价格指数从年初的610元/吨到目前的479元/吨,屡次刷新近几年新低,跌幅达到27.35%。如此流畅的下跌让许多煤企苦不堪言。即使像河南能源化工集团和淮北矿业集团这样的大型煤企,面临着产能过剩、下游需求萎靡困境,在缺乏定价权的情况下,也只能毫无办法地跟着神华下调价格。

产能过剩成行业顽疾

有业内人士通过分析,得出结论:目前动力煤价格已经跌到一个很低的水平,三季度处于库存消化期,而四季度旺季特征比较明显,冬储将激发下游电厂的补库热情,进而拉动煤价反弹。这种结论更多的是依赖往年的走势规律。在和上述两家企业负责人的交流中,我们发现,他们的态度都非常悲观。

河南能源化工集团一位负责人认为,受煤炭产能过剩、电厂需求萎靡的压制,后期煤企去库存难度较大。虽然目前用电量较大的电解铝行业受铝价大涨提振,开工率有所回升,但能否持续,尚有待观察。此外,煤炭企业的产能也在持续开发中。据传,新疆煤炭资源已经开发运输到内地,且以电力输送的形式变向打击内地煤炭消费。内蒙古也有大量的未开采煤炭。如果煤炭价格上涨,那么这些产能将很快释放出来。也有市场传言,电价将下调2分/度。这对煤企又是一致命打击。谈到煤市哪一年会真正转好,他们几乎一致悲观。理由有两点,一是产能持续释放,二是风能、核能、天然气等会产生替代作用。

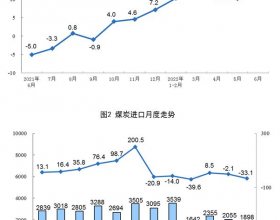

产能过剩是煤炭价格不断下跌的根源。煤炭价格反弹后屡屡被打压的一个根本原因就是供给再次增多,有“野火烧不尽,春风春又生”之势。十一五期间,煤企盈利大幅提升,催生了煤炭行业的固定资产投资。鉴于固定资产投资的惯性,十二五期间,煤炭行业固定资产投资额仍然居高不下。十二五前三年,煤炭行业固定资产投资额年均超过5000亿元,前三年的累计投资额高达1.55万亿元,超过十一五期间的1.25万亿元。这些固定资产投资产生的产能在2010年后逐步释放。根据煤矿建设工期,我们可以判断出,2012年和2013年两年,每年新投产的煤矿产能在4亿吨。新产能的投产使得产能利用率快速下滑。

伴随着新产能的投放,运力问题或在十二五期间解决。2014年神朔铁路预计提升运力3000万吨。2015年也有新增的铁路运力。晋中南铁路将通车,考虑磨合期,预计可完成煤炭运量1亿吨。张家口至唐山的铁路也将通车,预计可完成煤炭运量1亿吨。这些数字难以让人对近几年煤炭价格上涨产生希望。

矿井环保、安全意识有所提高

我们调研的耿村煤矿,其设计产能在500万吨,占整个集团产能的1/6。该矿单吨动力煤生产成本在260—280元,且出于安全和销售考虑,目前月产量在30万吨。该矿矿业工人在5500人左右。同时,煤矿还配有独立的洗煤厂,相关环保安全措施执行比较到位,厂内绿树成荫,环境宜人。

另据该矿负责人介绍,他们已将“安全教育”全方位、全过程地渗透到安全生产的各个领域,从工程设计、施工、监督到检查验收,都严格按质量标准化的要求进行。

煤企渴望找到合适的期货参与点

动力煤市值大,每年的表观消费量近30亿吨,价值约1.6万亿元,相当于全年GDP的3%。此外,产业关联度高,涉及电力、建材、冶金、化工等国民经济四大关键产业,在国民经济中的地位举足轻重。目前来看,虽然动力煤有庞大的现货基础,但期货参与度非常低。截至8月19日,动力煤期货总成交额为97.7345亿元,与本身的市值不匹配。

目前现货煤企在动力煤期货市场的参与度较低,通过调研,我们了解到有以下几个原因。

企业的认知问题

企业多认为期货市场风险大,甚至认为期货和现货关联度不高。淮北矿业集团一位负责人坦言,动力煤上市前,他曾担心期货价格会对现货价格产生很大影响,但上市跟踪后,却未能有效发现期货价格和现货价格的关联性,甚至有时候觉得现货价格对期货价格的影响更大,是现货价格在引领期货价格。在这种心理作用下,容易忽视期货起到的价格发现功能。

企业本身的特性

煤企大多属于国企,比较保守,期货蕴含的风险性容易让其望而却步。如果领导层思想保守,只把现货当做企业的资产,而把期货作为金融投资手段,认为现货亏损是正常经营,期货则不允许出现亏损,那么其下的工作人员也会认为期货亏损会影响到本职工作。淮北矿务局运销科负责人还谈到,煤炭市场中许多煤企都在观察业界领头企业的态度。当下很多大型煤企还未参与到期货市场,其他的中小煤企更是观望为主。

期货交割存难题

动力煤现货比较复杂,品种繁多,交易所制定的品级不够细化,不利于交割。河南能源化工集团销售部负责人对这个问题感慨颇深。现在的动力煤交割标准品级是5500大卡,但实际上河南地区能达到这种热值的产品不是很多。而且从现货习惯上看,5500大卡多用来配低热的煤,电厂多用4200—4800大卡的动力煤。另外,即便热值一致,由于炉型不同,灰分、挥发分、硫和磷的含量可能也有不同。在这种情况下,卖方电厂实际参与交割买煤的时候,并不一定能选到合适的煤,参与度容易受影响。

参与方式有限

在实际参与期货时候,受监管条件限制,国企性质的煤企只能做空,不能做多。淮北矿业集团运销科负责人谈到,国企领导更愿意接受传统的套保方式,风险相对较小。而且由于煤企本身的卖方地位,监管部门只批准其在价格下跌时进行做空套保,直接过滤掉了基差套保的操作。

缺乏成熟的运行模式

在煤炭市场低迷、企业连连亏损的情况下,煤企渴望得到一种有效的避险工具。但是,期货市场让煤企有种两难的感觉。调研中,淮北矿业集团的工作人员一直在谈身边的一个例子:有家煤企已经做了卖出套保方案,就在执行的前一周,神华集团下调煤价,期货价格受其影响大幅下挫,突如其来的状况让他们失去了热情,觉得期货风险太大,价格走势不好把握,就放弃了。

这些存在的问题是不是就说明煤企完全拒绝期货了呢?事实完全相反,他们已经有所行动。河南能源化工集团成立了自己的期货部门,销售公司的人员在和我们会谈后也都安装了期货软件,准备后续关注动力煤期货市场。淮北矿务局去年已经做了一套参与期货的套保方案,不过目前尚未提到执行日程。

在深聊后,我们发现,这些公司渴望高水平的期货培训,渴望有一套成熟的运作模式帮助其盈利。他们认为期货人员对宏观和资讯信息方面的把握更全面,是他们不可比拟的,但同时也认为现在的期货人员多缺乏煤炭现货经验,对现货市场的了解不够透彻,建议期货公司在拜访现货企业前多做些功课,平时也多和现货企业交流。只有自身水平高了,才能协助现货企业逐步参与期货市场。