预计4季度盈利环比将有所下降,然而市场已经有所预期

由于Q4汽车家电等下游行业需求增速环比有所放缓,公司下调了当季钢材产品出厂价,而Q4以来铁矿石价格跌幅环比有所放缓,同时考虑到Q4公司一个高炉大修或影响90万吨铁水产量,我们预计公司Q4盈利环比将有所下降。然而我们认为上述负面因素市场已有预期,因此预计对股价影响有限。

上调中长期盈利假设,主要由于对湛江项目的盈利能力更为乐观

我们上调公司的中期盈利增长假设,主要由于我们对湛江项目的中长期盈利能力变得更为乐观。虽然湛江项目投产初期(2015/16)可能会有较高的折旧,但2016年充分达产后我们认为湛江项目具备较强的盈利能力,主要考虑到它的成本优势,即距离客户(华南地区制造业集中)近能够节约运输成本,与宝钢本部人员共享节约人力成本,港口装卸费(湛江港离厂区更近而且不用二次装卸)比上海本部更低等。同时我们认为考虑到宝钢的行业地位,在中期将是潜在的行业整合者。

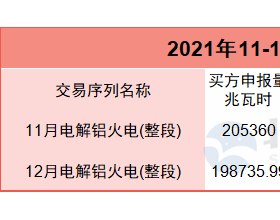

下调14-16盈利预测8.4%/4.4%/0.2%

虽然我们看好公司中长期盈利能力,但是由于我们预计4季度盈利将环比下降,我们将公司14年全年的预测下调8.4%至0.39元,相应将公司2015-16年的盈利预测分别下调了4.4%/0.2%。

估值:目标价上调至人民币7.3元,维持“买入”评级

为了更好的反映公司的长期价值,我们将估值方法改为VCAM估值法,主要假设为无风险利率3.9%,WACC7.5%。由于我们上调了中长期的盈利假设,我们将目标价上调至人民币7.3元,维持“买入”评级。我们认为沪港通开通之后,将改变宝钢在A股被长期低估的局面,同时A股市场风险偏好提升,而宝钢作为钢铁行业的龙头与其他钢铁股票比仍比较便宜。