去年以来,煤炭价格大幅下跌,不仅使煤炭生产、贸易企业经营困难,也令煤电企业的原料采购面临较大风险。在此背景下,部分煤炭采购企业借助期货工具规避煤价波动风险,取得了不错的效果。其中,“锦盈模式”更是受到了市场的关注。

锦盈资本管理有限公司(锦泰期货的风险管理公司,下称锦盈资本)总经理徐壮丽日前在南京向记者介绍了“锦盈模式”的一些操作案例。

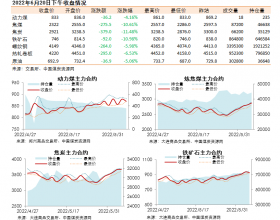

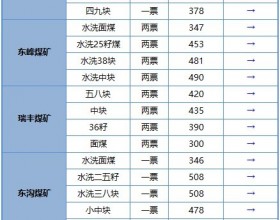

2014年冬天,国内动力煤库存居高不下,煤企纷纷降价促销,煤价下行风险加大。国信集团旗下的几家电企与锦盈资本签订了煤炭远期采购协议,锦盈资本随后又与江苏东晟燃料公司签订了2015年1月的煤炭采购协议,并在期货市场建立空头头寸,进行卖出套期保值。在临近期货交割月时,锦盈资本根据各家电企的实际情况,制定了期货场内平仓、场外交货与期货交割三种策略。

锦盈资本还作为江苏新海发电公司的煤炭供应商参与期货交易,帮助电企间接利用期货市场规避采购风险。2015年1月,锦盈资本又与煤炭贸易企业合作,通过动力煤期货交割卖出8万吨动力煤。

国内煤电价格并轨后,煤炭市场缺少一个公平、公正的价格平台来引导煤价。随着动力煤期货的上市,部分煤炭上下游企业逐渐由协商定价转向以期货价格定价。在“锦盈模式”中,通过期货公司风险管理公司的“穿针引线”,电企煤炭采购可以实现“定量定价协议+套期保值+稳定购销渠道”的多重效果。

“当前煤电企业采购原料普遍‘定量不定价’,其通过期货公司风险管理公司与煤企签订购煤合同,既维护了原有客户关系,又锁定了价格,还能解决电企对煤炭质量的个性化需求,最大限度地满足了电企的经营需要。”锦泰期货董事长单宁说。

其实,不仅是煤电企业,对于当前处境艰难的煤炭贸易商而言,期货同样是一把“魔杖”。瑞茂通供应链管理股份有限公司(下称瑞茂通)就是利用期货化解经营风险的典型之一。

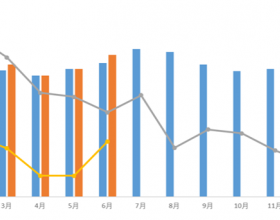

据了解,瑞茂通从2000年起开始从事煤炭供应链管理业务,2010年涉足进口煤业务。“动力煤期货上市之后,帮助我们化解了库存风险、价格波动风险,同时也解决了部分融资需求。”瑞茂通相关负责人对期货日报记者说。

据该负责人介绍,2014年2月初,瑞茂通有40万吨的进口煤现货库存,预期销售时间在当年3月份以后。除此之外,还有50万吨的印尼煤进口订单,预计的销售时间在当年4月份后。针对这90万吨预售库存,瑞茂通决定对其中40万吨进行套保操作。考虑到期货合约的活跃性,瑞茂通选择在TC1409合约上进行卖出套期保值,在2月下旬陆续建立了2000手空头头寸。此后,随着动力煤价格下跌,期货市场平仓后获利约1100万元,有效弥补了现货销售的损失。