需求持续萎缩

6月以来,钢材价格持续下跌,而煤焦价格相对平稳,钢厂经营形势更加严峻,行业面临全面亏损格局。据我们测算,目前行业内吨钢亏损在40—50元左右。在此背景下,尽管钢厂有较强的流动性需求,但限产也不得不提上日程,并且力度持续加大。后期经营压力和环保政策将持续对粗钢产量形成压制,焦炭刚性需求将受到挤压,价格自下而上的传导机制正在发酵,市场将在钢铁市场的持续恶化中备受煎熬。三季度中前期的补跌或在所难免,焦炭价格重心将继续下移。

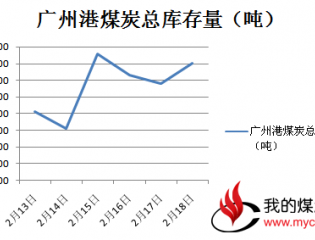

库存持续回升

二季度以来,虽然焦炭生产端并不强势,但因需求端收缩更为明显,库存压力还是在不断积累,这一点从港口库存在200万吨上方运行就可以看出。由于整个产业链供需形势都在变差,刚性需求受到压制,焦炭价格持续下行,库存压力持续向中上游转移,从而将阻断下游需求小周期好转的向上传导效应。若非市场形势出现超预期好转,焦炭市场供需弱平衡周期下的主动去库存格局将不会改变,价格继续筑底过程也不会终结。

目前中国经济正处于“三期叠加”阶段,我们预计,政府再度出台粗放型经济刺激政策的可能性极小,并且期望借助“一带一路”走出政策消化国内过剩产能短期也不现实。因此,焦炭市场只能在产量主动收缩的过程中勉强维持供需的弱平衡格局,价格阴跌难涨。

成本中枢下移

受制于需求压缩,库存回升,叠加煤矿经营成本下滑,炼焦煤价格在持续下行。据了解,7月山西焦煤等大矿不同程度下调炼焦煤销售价格,加速走货,回笼资金。在经济下行的大背景下,大型煤矿降价是主动适应供需“新常态”之举,反映出市场对未来需求的悲观预期。

炼焦煤价格下跌,利多焦炭生产,却利空焦炭价格。因为原材料采购成本下滑,提升了焦炭生产的预期利润,也提高了生产企业对价格下跌的容忍空间。而随着炼焦煤价格的持续下跌,叠加工艺进步和资金成本降低,焦炭生产的完全成本有望持续降低,成本对价格的支撑效应将持续弱化。

综上所述,从产业层面看,焦炭需求持续萎缩,中上游去库存难度较大,叠加价格体系自下而上的传导效应,焦炭短期继续补跌的可能性很大,价格仍处于弱势格局。