焦煤销售疲弱并未改观

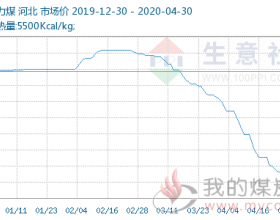

尽管近期焦煤期价反弹,市场乐观情绪上升,但现货销售疲弱并未改观。从山西了解的情况看,山西临汾等地煤矿在6月下旬调价之后,部分企业将价格再次下调10元/吨,而大型钢厂的炼焦煤采购价下调了20—30元/吨。

2014年下半年能源局公布各省区核定产能之后,市场对于2015年山西等地的产能限制有所期待,但从实际的实施情况看,产能缩减效果并不明显。民营煤矿的停产动力尤为不足,这是由于民营煤矿有盈利要求,在炼焦煤价格不能得到保证的情况下,只能通过以量换价的方式,增加产量保证盈利。

山东当地,小矿炼焦煤跌价幅度在5—10元/吨,大矿报价较为坚挺。不过,坚挺报价下,焦化厂从大矿进行采购的意愿下滑,客户拉货积极性下降。

进口方面,炼焦煤进口量持续下滑。1—6月,共进口炼焦煤2162万吨,累计同比下降30%,持续13个月累计同比下降。与此同时,港口成交清淡,部分贸易商甚至对前期堆煤进行降价处理。较有代表性的澳洲优质低挥发硬焦煤、澳洲峰景矿硬焦煤中国到岸价从7月初的97美元/吨、98美元/吨下跌至上周的90.25美元/吨和91.25美元/吨,跌幅超过7%。国内现货和国外到岸现货炼焦煤走势均较为疲弱。

焦化厂生存日益艰难

2011年,焦炭价格见顶,之后连续多年回落。2015年以来,焦炭价格的下跌幅度超过业界预期。低价逼迫焦化厂采用延长熄焦时间的方式减少焦炭产量,以减少亏损。焦化厂开工率显示,年产能在100万吨以下的焦化厂,开工率为63%;年产能在100万—200万吨的焦化厂,开工率为68%,为2015年至今的最低水平。

从焦化厂反馈的情况看,焦化厂以产定销,收到多少订单就采购多少炼焦煤。仅仅采购炼焦煤、冶炼焦炭,进行出售,部分焦化厂还能做到盈亏平衡。然而,大部分焦化厂财务成本较高,算上财务成本,亏损在40—60元/吨。

以往,部分焦化厂焦炭生产并不盈利,主要盈利点在粗苯、煤焦油等化工产品,而2015年伊始,原油价格徘徊在50—60美元/桶,化工产品成本支撑塌陷,焦化厂盈利进一步恶化。从焦炭贸易商反馈的情况看,8—9月的焦炭外贸订单并不理想,出口价格较6—7月高点下调5美元/吨左右,并且看不到涨价的迹象,贸易商心态悲观。

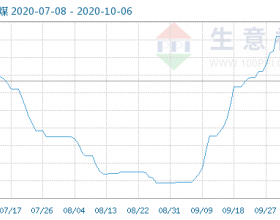

钢材涨价持续性存疑

7月中旬以来,唐山钢坯带头涨价,随后华东地区螺纹钢现货上涨接近200元/吨,成交放量。在钢材成材销售回暖的刺激下,钢材产业链相关期货品种螺纹钢、铁矿石、焦煤、焦炭均出现反弹势头。然而,笔者认为,当前华东地区现货钢材的上涨,不具备持续性。从工地反馈的情况看,开工没有任何好转,工地对于钢材的采购量也未上升,这轮上涨的主要动力在于贸易商的短期补库存行为,而这种补库如果没有需求的实际跟进,那么库存压力将抑制补库的进行。

分品种来看,本轮上涨主要体现在建材螺纹钢价格的上涨,而板材价格并未跟进,说明涨价并非是需求全面回暖的征兆,螺纹钢的涨价难以向其他品种蔓延。

综上所述,焦煤现货弱势,焦化厂生存艰难,焦炭出口价格下滑,钢材涨价持续性存疑,焦炭期货价格上涨空间有限,建议维持逢高抛空的操作思路。