公司8 月21 日晚发布了2015 年中报。2015 年上半年,公司实现营业收入877.83 亿元,同比下降32.1%;实现归属于上市公司股东的净利润117.27 亿元,同比下降45.6%;实现基本每股收益0.59 元/股。该业绩低于我们的预测。

点评:

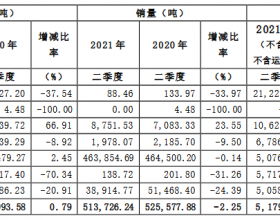

公司煤炭、发电、运输业务量均有所下滑,仅煤化工业务量小幅增长,整体收益结构有所优化。2015 年上半年,公司煤炭业务实现商品煤产量1.39 亿吨,同比下降10.1%;煤炭销售量1.78 亿吨,同比下降24.2%。发电业务实现总发电量1004 亿千瓦时,同比下降5.7%;总售电量936 亿千瓦时,同比下降5.8%。煤化工业务实现煤制聚乙烯产品销售量16.32万吨,同比增长7%,煤制聚丙烯产品销售量15.32 万吨,同比下降1.2%。运输业务实现自有铁路运输周转量985 亿吨公里,同比下降10%;港口下水煤量0.98 亿吨,同比下降18.1%;航运货运量0.40 亿吨,同比下降12.5%;航运周转量328 亿吨海里,同比下降14.1%。按照企业会计准则下的合并抵销前各业务板块经营收益计算,公司煤炭、发电、运输、煤化工板块的占比由2014 年上半年的43%、29%、25%和3%优化为2015 年上半年的28%、44%、26%和2%,发电业务利润水平的稳定部分对冲了煤炭市场供大于求的影响。

煤炭业务:量价齐跌,贸易煤量大幅减少。2015 年上半年,国内煤炭市场持续疲软,煤炭价格持续走低。公司上半年国内销售煤炭1.75 亿吨,同比减少22.7%,其中,实现自产煤及采购煤销售1.68 亿吨,同比减少18.7%,平均售价313.3元/吨,同比下滑12.1%;国内贸易煤销售0.07 亿吨,同比减少53.5%,平均售价380.8 元/吨,同比下滑2.5%。煤炭整体销售量加权平均价格为316 元/吨,同比下滑14.2%。自产煤单位生产成本为117.3 元/吨,同比下降5.9%。根据公告,公司煤炭业务合并抵销前毛利率为19.2%,同比上升0.4 个百分点。整体看,公司煤炭业务量价齐跌,且下半年仍不乐观。我们分析认为,其毛利率的升高主要由于煤炭贸易量大幅下降所致,贸易煤业务的毛利率远低于自产煤业务。

电力业务:煤价下跌带来成本下滑,毛利率继续上升。2015 年上半年,公司发电分部燃煤机组平均利用小时数达2330小时,比全国平均水平2158 小时高172 小时;上半年耗用神华煤38.5 百万吨,占本集团发电分部燃煤消耗量43 百万吨的89.5%。公司上半年平均售电电价为343.2 元/兆瓦时,同比下降4.7%,其中,燃煤电厂平均售电电价为340 元/兆瓦时,同比下降4.4%;单位售电成本为219.6 元/兆瓦时,同比下降9.1%。根据公告,公司电力业务合并抵销前毛利率为37.6%,同比上升3.3 个百分点。截至上半年,公司总装机容量达到46,428 兆瓦,燃煤机组总装机容量45,507 兆瓦。

多个项目顺利推进,建设世界一流清洁能源供应商。公司通过项目建设、股权收购、海外投资等工作的开展,优化产业布局,应对能源革命需求。公司正有序推进新街矿区权证办理工作和郭家湾煤矿建设进度,确保煤炭优质资源优先接续;神皖能源安庆二期发电项目、福建鸿山热电厂二期工程投入运营,九江煤电一体化、寿光电厂等项目进展顺利,电力业务区域布局更加完善;黄大铁路按期建设,确保运输网络更加契合公司产业布局。公司将积极推进对神华集团下属若干较大容量清洁燃煤发电机组股权的收购工作,预计下半年完成注资,煤电业务清洁化发展步伐进一步加快。海外投资方面,印尼南苏煤电项目运行良好、收益稳定,澳洲沃特马克项目获得澳洲联邦政府环评批复,蒙古、俄罗斯所在地项目继续有序推进。公司将积极融入国家“一带一路”战略布局,推动公司的国际化发展。

盈利预测及评级:鉴于公司煤炭业务量价齐跌且短期难以改善,我们下调了公司2015-2017 年的盈利预测,预计2015-2017 年EPS 分别为1.19(下调0.67)元、1.20(下调0.70)元、1.24(下调0.81)元,对应动态市盈率(股价17.02 元)分别为14、14 和14 倍,维持公司“增持”投资评级。

股价催化剂:限产保价有大动作;工业用电快速增长;公司持续收购集团资产。

风险因素:经济继续下行,需求低迷;限产政策执行不达预期;矿难风险。

根据公司公告,受煤炭、火电需求等不明朗因素影响,公司预计2015 年1-9 月归属于公司股东的净利润下降幅度可能达到或超过50%。