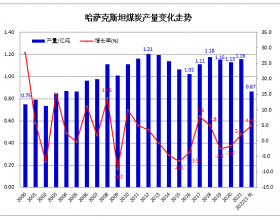

虽然神华、中煤、兖煤等少数行业龙头主动带头减产,并试图让煤价趋稳,但独木难成林,部分地区产量仍在扩张,目前煤价下跌仍看不到止步势头。

神华销售集团有限公司副总经理崔凤海在接受《第一财经日报》记者采访时表示,煤炭价格快速下滑主要还是产需发生了明显的不协调,国内煤炭产能太大了,加上在建项目,一年产能在50多亿吨。“神华集团一直试图稳定煤价,甚至主动上涨煤价,但神华集团一年的产能仅仅4个亿,怎么能决定产能达50多亿吨的市场呢?”

对于行业目前的情况,中国煤炭工业协会副会长姜智敏近期表示,煤炭产业当前面临的最主要问题仍然是供给能力远大于需求,协会正在抓紧研究建立产能退出机制,为煤炭产业进一步推动结构转型提供保障。

挺价失败,煤价继续降

作为煤炭行业的龙头企业,面对2015年煤炭市场持续低迷、自身运营形势严峻的内外双重困境,挺价和减产是今年神华、中煤等煤炭企业做出的主动应对举措。

今年5月底,神华集团率先发布了6月份涨价政策(上调5元/吨),并呼吁同行利用当期稍有好转的市场需求情况适时、适度上涨煤价。

步入10月、11月,综合考虑到煤企全年经营任务的完成,以及2016年煤炭订货工作的开展,神华集团又采用稳定的销售政策,杜绝价格战。

公开资料显示,2015年以来,神华集团的煤炭价格政策一共调整11次,其中3次主动维稳(7月、10月和11月),6次被迫跟进降价,2次上涨(6月和9月)。只可惜孤军奋战,难以突出重围。

煤炭行业分析师林晓桃表示,在买方主导的市场下,力挺了一段时间的煤价后,国内大矿迫于销售压力不得不作出销售策略的调整。而在其他煤企相继下调煤价,并已成为大势所趋之时,神华等大型煤炭企业的挺价努力也宣告失败。

“我们感觉到这个(煤炭)价格是市场决定的,不存在神华集团带头不带头的问题,供需关系是目前对价格影响最大的因素。”崔凤海表示,“神华集团一年煤炭产能是4亿吨,我们自己的电厂消化掉2亿吨,实际上只有2亿吨对外销售。”

实际上,今年以来,神华集团的降价政策均落后于市场变化,且降幅也小于市场跌幅,同期销售价格仍高出市场价。

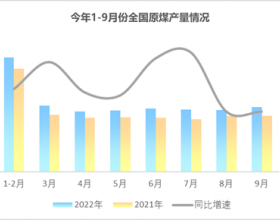

2015年1~11月,以5500大卡煤炭为例,神华集团煤炭销售价格从520元/吨降至390元/吨(已扣除量大优惠等政策)。然截至11月25日,环渤海指数从525元/吨降至373元/吨,市场价格(以中国煤炭资源网秦皇岛港成交价为例)从515元/吨降至354元/吨,均超出神华煤价降幅,同期价格均低于神华煤价。

煤炭行业早已经从“卖方市场”进入“买方市场”,即使低价,煤企尚要四处寻觅客户,高价则意味将来之不易的市场份额拱手让人?由于神华煤炭在行业内有标杆价的意义,有行业人士对《第一财经日报》记者说,很多煤企等同行每月紧盯神华定价,每月均比神华略低价格出货,抢占市场。

厦门大学能源协同创新中心主任林柏强也告诉《第一财经日报》记者:“神华集团不降价,煤价还会不会降?答案是肯定会下降,因为整体市场供严重大于需。”

“神华集团是行业龙头,对行业是有影响的,大家也都关注,但还没办法左右国内煤炭市场价格。”林伯强对记者表示。

市场供需说了算

除了挺价,煤炭巨头也在带头减产。

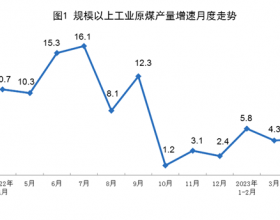

2015年1~10月,中煤能源和兖州煤业的商品煤产量也分别同比下滑18.6%和6.1%。同期,作为神华集团的核心上市公司,中国神华(601088.SH)的商品煤产量也同比下滑9.2%,煤炭销售量同比跌幅则高达18.8%。

然而,并不是所有煤企都在减产。有数据显示,部分煤企集中的省份煤炭产量尽管同比增幅有所放缓,但同比产量仍在继续攀升。前述行业人士说,因为所有的企业都有富裕的产能,前期的投入都摆在那里,只要能销售,多产多卖一点就能补一点生产损失,大家都在考虑各自的利益,结果产量往往是越减越多,价格战往往越打越烈。

崔凤海向《第一财经日报》记者举例称,1~10月,北方港口下水煤出港量同比下降11.5%,其中神华占66%,神华1~10月北方港出港量降幅同比达18.1%,远远高于北方港同期平均降幅。因为神华集团的价格一直略高于行业水平,现在一些传统市场的大客户对神华的煤炭采购量减少了30%~40%。

“主要原因就是神华煤价格高于其他供应商的价格,这些用煤客户彼此之间都搞对标,自家的采购价格高于别家,那采购人员怎么向上级交代。”崔凤海说。

国家发改委经济运行调节局所召开的煤炭行业脱困联席会议已经召开了43次,全行业脱困的努力仍在继续。

发改委经济运行调节局李仰哲在最近一次会议上强调,煤炭行业脱困的关键在于化解产能过剩,调整供求关系,促进供需平衡,为经济政策发挥应有作用创造条件。

中央财经领导小组办公室副主任杨伟民11月份在出席论坛上就提到,有些产业的产能已经达到了物理性的峰值。也就是说,价格再怎么降,产品也很难卖得出去;再怎么扩大投资,需求也很难消化现有的产能。同时有些产业,达到了资源环境约束的承载能力峰值。杨伟民在谈到供给侧的结构性改革时提出,经济结构性改革是一项长期性的任务,既要在工作方针上、在战略上坚持“持久战”,又要在战术上打好“歼灭战”,其中四大“歼灭战”中排名第一的就是化解过剩产能。

对于煤炭行业来说,未来化解产能可能仍需调动国内国际两大需求、动用行业内外两种资源。从当前煤炭企业的经营情况来看,在产业链横向或纵向调整较好的企业往往能获得更大的生存空间。

林伯强指出,作为第一大煤炭企业的神华集团之所以还能够盈利,主要是因为电力这个板块贡献很大,就是煤电一体化,用自己的煤发电,煤价低,电厂自然盈利比较好。

虽然无法得知神华集团的业绩情况,但作为其核心上市公司的中国神华,2015年上半年,按照企业会计准则下的合并抵消前各业务板块经营收益计算,中国神华的发电板块占到44%,超过了煤炭板块,而2014年上半年这一比例仅为29%。

返回我的煤炭网,查看更多

返回我的煤炭网,查看更多