大秦线运输量大幅下降

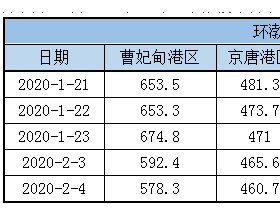

随着下游需求减少及新建运力的投产,铁路运力过剩已较为明显,各铁路线对货源发运权的竞争或更加激烈,大秦线面对的运力分流压力将显著加大,或将迫使其调整价格政策以换取稳定的发运量。随着神华准池线的竣工,配合朔黄铁路运力以及黄骅港吞吐能力的增加,目前神华集团已具备通过自有铁路线运输大部分准格尔矿区煤炭的能力,预计神华集团经大秦线运输的量将逐步减少,2016年或对大秦线约有5000万吨分流压力。2015年12月28日,蒙冀铁路线已开始运输蒙煤,2016年将逐渐上量。作为新建铁路,蒙冀铁路有非常大的贷款压力,有强烈竞争煤源发运权的诉求,将与大秦线形成直接的竞争关系,也将间接引发曹妃甸港与秦皇岛港的竞争关系,预计2016年蒙冀铁路线将分流运量5000万—8000万吨。因此,今年大秦线下调运费可能性较大,这会大幅降低港口动力煤的成本。

大秦线有下调运费的空间

能源、原材料费用和人工成本是铁路运输生产的主要成本,分别占10.24%、9.36%、27.76%,其中消耗的能源主要是电力及燃油,原材料主要是钢材。笔者测算,若电价每度下调3分钱,大秦线能源成本一年可节约3.5亿元左右,折合煤炭计价约0.87元/吨。2015年随着钢材价格的持续下跌,铁路原材料及检修费用有所下降,按唐山普方坯价格来推算,2015年平均价格为1830元/吨,较2014年均价2679元/吨跌幅达31.69%,预计大秦线原材料费用较前一年下降幅度可达25%,年节约成本8亿元左右,折合煤炭计价约为2元/吨。因此,从能源及原材料角度分析,大秦线年运营成本(折合吨煤)减少约3元。

据统计,2007—2015年,煤炭铁路运输费用上涨1倍以上,其中原煤基价涨幅89.53%,里程价涨幅148.10%;精煤基价涨幅102.17%,里程价涨幅124.40%。笔者测算,2014年大秦线发运吨煤净利润约在40元以上,高额的利润也使得铁路运费下降存在可行性。大秦线运营时间长,其投资成本早已收回,若与其他新建铁路发生价格战,其没有沉重的负担。

其实,从2015年10月份以来,大秦线已变相降价。而随着下游需求不断萎缩,铁路运力过剩,以及新建铁路对煤源发运权的渴望,铁路价格战将无可避免。而铁路运费下降将直接拉低港口动力煤的成本,在当前的买方市场下,动力煤现货价格很可能进一步走低。