海通证券宏观分析师姜超表示,在实体有效需求回暖之前,货币如此超增或许与大量企业依赖贷款借新还旧有关,尤其是产能过剩行业造成的资金黑洞,吸收了大量货币“血液”,使得杠杆率难降,积累了系统性金融风险,导致货币高增与通缩并存的局面。

研究数据显示,国内企业中长期贷款超过1万亿元。其中,政策性生产企业占比达80%,钢铁、煤炭、石油等资源类企业更是负债大户。一位不愿具名的分析人士称,目前我国1年期的贷款利率为4.35%,而1月生产价格指数(PPI)同比下滑5.3%,简单类比可以说,产能过剩行业企业的存量债务的实际债务利率可能超过9%。实际债息越高,支付转移的压力就越大,且伴随企业投资盈利水平的整体降低,还本矛盾将更加突出。

“很多钢企、煤企都是靠贷款维持生产并发工资,不到最后一步,不会停止生产。”卓创资讯分析师边晓伟说,“剩者为王,看谁的资金链能撑到最后。”

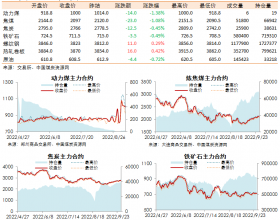

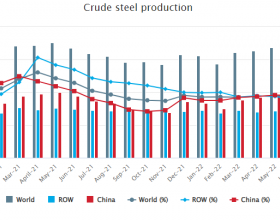

中钢协发布的最新公告称,全国重点大中型钢铁企业平均负债率超过70%,部分企业已资不抵债,处于停产、半停产状态。中国煤炭工业协会最新数据显示,目前煤炭行业平均资产负债率已达67.7%,为16年来最高水平。2015年,煤炭行业应收账款或超过5000亿元,创历史新高。

截至18日,沪深两市公布的2015年年报预告显示,钢铁、煤炭等过剩产能企业是上市公司业绩亏损的重点领域。其中,有11家钢企的亏损额在20亿元以上,9家上市煤企预计亏损金额均在10亿元以上。

业内人士预计,今年的停产整顿、破产重组才刚刚拉开序幕。中石化下属的第一大油气田胜利油田近日宣布,今年将整体关停旗下4个油田。这将是胜利油田50年来首次关停油田。胜利油田2015年首次陷入亏损,全年亏损超过92亿元;今年1月亏损29亿元。

国内页岩油气开发也面临整顿。辽宁成大本月初发布的公告显示,因页岩油市场价格持续下跌,公司决定将子公司吉林成大弘晟能源有限公司投资开发的桦甸油页岩综合项目实施长期停产,预计将因此计提资产减值准备11亿元。目前,除中石油和中石化分别在四川长宁-威远和重庆涪陵地区的页岩气勘探中取得实质性进展、开始商业生产外,其他大部分勘探成果仅停留在“点火成功”或“产出页岩气流”的阶段。