近日,商品交易巨头来宝集团(Noble Group)发出盈利预警,受累于与煤矿有关的业务,该公司去年第四季度和全年业务出现亏损。2015年成为其自1997年新加坡上市以来最差年度业绩。

英美资源集团(Anglo Amercian)2月16日公告显示,受大宗商品市场大幅下跌的影响,该公司计划出售其炼焦煤和铁矿石资产。据悉,2015年英美资源集团损失惨重,税前亏损55亿美元,下半年资产减值38亿美元。2015年底该集团净债务达129亿美元。

安永澳大利亚矿产业咨询主管Paul Murphy表示,煤价持续下跌挤压行业利润,许多矿商正在亏本运营。2016年煤炭资产交易可能将主导澳州矿业并购市场。 “今年澳洲有许多顶级煤炭资产可能易手。2015年许多公司专注于削减成本、提高生产率,但受益于澳元走低,令他们推迟了交易决议。随着大宗商品价格持续不确定,企业债务压力难当,今年会有更多人考虑煤炭资产交易。”

咨询机构BMI研究的高级分析师Georgina Hayden称,自从去年中国政府承诺削减污染,限制高污染类型煤炭以来,全球煤炭行业走势就开始下行。

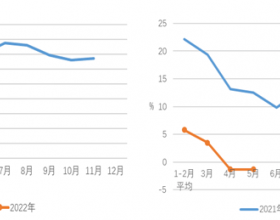

据报道,国际煤价继去年9月触及8年低位之后,又下跌9%,沦至2007年初以来最低水平。汇丰银行首席经济学家Paul Bloxham指出,扣除通货膨胀因素,煤炭价格已回落近1990年代平均水平。

BMI还预测称,到2020年,亚洲主要定价基准纽卡斯尔煤炭贸易价格区间将为每吨40美元至60美元。较2011年的140美元/吨和2011年至2015年平均78美元/吨大幅下降。

普氏能源资讯报告指出,2015年中国煤炭进口量同比下降了近30%。鉴于来自澳大利亚和印尼等主要生产地区的煤炭供应削减将非常有限,预计今年煤炭过剩趋势仍难缓解。

所幸的是,对于矿企而言,原油价格也降至了数十年来低点,带来正面的市场因素。BMI的大宗商品研究主管John Davies称,原油价格低廉对降低运营成本具有积极意义,这意味着运行机器和动力设备的燃料成本下降了,不过,这并不足以改变煤价下降对矿企盈利能力的负面效应。