在国内资本市场经历大幅震荡、投资者信心尚待恢复之际,公募基金高管离职潮也在加速蔓延。

根据光大保德信基金近日发布的公告,公司总经理陶耿于3月3日离职,董事长林昌再度“出山”,第二次将董事长总经理双职揽于一身。这样的消息无疑令本已热闹的基金圈人员变动更为喧嚣,有业内人士指出,作为公司“掌门人”的总经理离职,在短期可能为公司投研团队稳定性和风格业绩带来不小的震动和影响。

总经理加入高管离职潮

3月5日,光大保德信发布公司高级管理人员变更公告,公司总经理陶耿因个人原因,于3月3日离职。虽然一季度还未结束,但今年以来就有近40位基金公司高管发生变更,刷新近5年来同期新高。同时,陶耿也是今年以来离任的第六位公募基金总经理。

陶耿的离职无疑引发了各方的关注。公开资料显示,陶耿曾于1990年7月至1993年9月任职于中国银行上海市分行;1993年9月至1996年12月任职于中国银行上海信托咨询公司;1997年1月至1998年6月,任职于中国人民银行上海市分行;1998年7月至2012年12月,任职于中国证监会上海监管局。从上海监管局离职后,陶耿加了入光大保德信基金。

根据相关规定,证监会领导人员在离职三年内、普通工作人员离职两年内不得在被监管机构任职,因此下海的证监会官员无法立刻空降到基金公司担任总经理。所以,陶耿加盟光大保德信基金之初,也只是担任投资顾问一职。

2014年3月11日,中国证监会核准了陶耿的高管任职资格。两天后,陶耿便出任光大信德保基金公司的总经理。到2016年3月3日离职,陶耿在光大保德信度过了3年多的时光,担任总经理的时间却未满2年。

根据光大保德信基金的公告,陶耿离职后,将由公司董事长林昌代任总经理一职。资料显示,林昌自1996年5月至1998年3月担任光大证券有限责任公司南方总部研究部总经理;1998年3月至2000年3月,担任光大证券有限责任公司南方总部投行部总经理;2000年3月至2001年1月,担任光大证券有限责任公司南方总部副总经理;2001年1月至2001年12月,担任光大证券有限责任公司投行一部总经理,2001年12月至2003年2月,担任光大证券有限责任公司投行总部总经理;2003年2月至2005年3月,担任光大证券有限责任公司助理总裁。2005年3月至今,担任光大保德信基金管理有限公司董事长。

值得关注的是,2013年1月21日至2014年3月13日,也就是光大保德信前任总经理傅德修离职后,至陶耿上任总经理一职前,林昌担任代任公司总经理一职长达一年多的时间。此次陶耿离职,林昌也不得不再度“出山”。

公司痛失干将“掌门人”

虽然,陶耿在光大保德信基金任职的时间并不很长,却也经历了公司面对的种种困难,并带领公司取得了不错的业绩。

曾有业内人士认为,陶耿就职于光大保德信基金,随后担任总经理一职,与其此前在监管层工作的背景有关。无论最初公司作何考虑,不可否认的是,作为公司总经理的陶耿,在任期内不可避免地与监管层打了不少交道。

2014年5月9日,中国证监会通报了三起涉嫌“老鼠仓”案件。光大保德信红利基金经理钱某,嘉实基金、上投摩根基金经理欧某,平安资管张某某三人涉嫌利用未公开信息交易股票,三人账面获利近2000万元。同年12月22日,原光大保德信基金公司基金经理钱钧涉嫌“利用未公开信息交易”案终于宣判:钱钧“利用未公开信息交易罪”罪名成立,被判有期徒刑1年6个月,缓刑1年6个月,罚款160万元。

“老鼠仓”事件前后,光大保德信经历过一段业绩相对低迷的时期。但整体来说,在陶耿任职总经理期间,公司的业绩是可圈可点的。

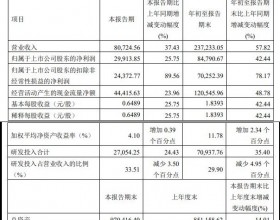

Wind数据显示,2013年光大保德信基金的规模在240亿元左右徘徊,当年四季度末在基金公司规模中排在第34位。到2014年3月31日,公司规模一季度缩水11.59%,降至221.66亿元,在基金公司规模排名中降至37位。无论是公司整体规模还是排名位置,均为近三年来的较低水平。整体来看,在林昌出任代理总经理期间,公司资产净值缩水幅度达11.3%。

2014年3月后,也就是在陶耿担任总经理期间,公司规模出现了稳步回升,尤其是2015年的三、四季度,公司规模出现了大幅上涨,规模排名也有所提升。截至2015年12月31日,光大保德信基金旗下共有25只基金,基金份额689.65亿份,资产合计745.47亿元。不到两年的时间内,光大保德信的规模出现超过两倍的增长,而同期我国基金市场的规模由33976.80亿元升至76861.73亿元。光大保德信的规模增长速度明显高于市场平均水平。这也使得公司规模在全市场105家基金公司中,排名升至第33位。

然而,相对于工农中建等银行系公募基金公司而言,这样的规模变动水平基本是处于中间位置。

高管离职连锁效应需要警惕

在接受记者采访的时候,光大保德信基金公司内部人士透露,此次总经理陶耿的离职纯属个人原因,公司对陶耿的考核目标也基本达到了。

至于未来新任总经理的人选问题,公司对内部产生或者外部空降等各种方式都不排斥,目前公司各项业务都基本稳定。

针对任期内公司规模变化表现尚可的陶耿为何选择离职?有业内人士表示,公募考核压力大、激励机制不完善、人才争夺加剧、股权斗争愈演愈烈等等,都有可能是公司高管离职的深层次原因。

此次陶耿离职,林昌再度出任代理总经理,也在一定程度上反映出当前基金市场总经理人才短缺的境况。

上述业内人士同时指出,在目前公募基金的管理体制中,总经理扮演着至关重要的角色。一旦总经理发生变更,往往会引发公司管理团队、投资理念乃至企业文化的变化,而这些对于公募基金公司来说,恰恰是至关重要的核心资产。因此,总经理的变动对于公募基金公司的影响不可小觑。

今年3月以来,基金业内同样值得关注的还有基金经理变动问题。统计显示,3月刚刚过半,就有超过25只产品公告换将。分析认为,基金经理的躁动或许和近期多位公募基金高管的变动、特别是总经理去职有不小的关系。