中国能源领域的“十二五”规划正相继出台。3月22日上午,继煤层气“十二五”规划和页岩气“十二五”规划等之后,国家能源局又对外发布了《煤炭工业发展“十二五”规划》。

与“十一五”规划类似,“十二五”规划依旧提到了发展大型煤炭基地、发展大型煤炭企业、推进煤炭企业的兼并重组及煤炭安全和环境保护等。不同点是,到2015年41亿吨/年的生产能力比以前有了较大幅度的提高,同时,在当天的新闻发布会上,国家能源局对“电企上煤炭项目”和“煤矿办电厂”都表示了“欢迎”。

对此,中金公司认为,规划的出台意味着煤炭企业平均产能将超过100万吨,较目前的水平至少翻倍。中金公司称,相关部门一旦加快推进资源整合,鼓励跨区域、跨行业、跨所有制兼并重组,具有资金、技术、规模、产业链优势的龙头企业将获更多政策扶持,行业集中度和议价能力也将大幅提升。由此,中金公司认为,“这几乎导致所有煤炭上市公司受益。”

煤炭仍是主体能源

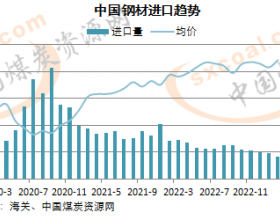

中国一直是煤炭生产大国,也是煤炭进出口大国。但2010年,中国悄然成为煤炭净进口国,这一方面凸显出全球能源大国中国旺盛的煤炭需求;另一方面也说明,尽管中国对全球承诺过相关的减排目标,但就现状而言,仍离不开煤炭这一最基本的资源品种。

“煤炭是中国的主体能源,在一次能源结构中占70%左右。”新闻发布会上,国家能源局副局长吴吟再次强调了煤炭的地位,“未来相当长的时间内,煤炭作为主体能源的地位不会改变。同时,煤炭工业是关系国家经济命脉和能源安全的重要基础产业。”

国家能源局局长刘铁男此前在全国能源工作会议上同样表示,“要正确认识煤炭的主体能源地位。随着经济发展方式转变,煤炭在一次能源结构中的比重将有所下降,但作为主体能源的地位在今后相当长的一个时期内不会发生改变。”

事实上,国家能源局的表态不出乎业界的预料。在前几年《中国可持续能源发展战略》研究报告中,20多位院士曾一致认为,到2010年煤炭在一次性能源生产和消费中将占60%左右(实际为70%);到2050年,煤炭所占比例不会低于50%。国际能源署(IEA)去年年底在《2011年煤炭中期市场报告》中也预测,2016年前,中国和印度将保持旺盛的电煤需求。

供需格局或将转变

在维持煤炭“主体能源”地位等背景下,上述规划提出,“十二五”期间,新开工煤矿建设规模为7.4亿吨/年。到2015年,煤炭生产能力为41亿吨,产量控制在39亿吨。

对此,吴吟解释,规划的导向和实际状况往往有一定差距,以影响煤炭工业发展的GDP数据为例,“十五”期间的规划纲要提出GDP增长7%,但实际是9.5%,“在这种情况下,如按国民经济确定的‘十二五’增长7%的目标,39亿吨煤够用,且绰绰有余。考虑到可能会超过该数字,加之以往的惯例,就让生产能力比消费量和产量要大一些。”

然而,在业界看来,41亿吨和39亿吨的数据总体略显“保守”。“十一五”期间,中国曾制定过26亿吨生产能力的目标,但2010年的产量为32亿多吨。2011年,中国原煤产量提升至35.2亿吨,2.8亿吨的增量甚至创下了历史最高水平。这意味着,剩下的4年时间内,中国煤炭生产能力的增幅要控制在6.8亿吨,即平均每年增幅为1.7亿吨。

国泰君安却测算,保守估计“十二五”期间的煤炭产能增量在11亿吨以上,预计到2015年国内煤炭产能将达到45亿吨,远超预估。基于该数据,国泰君安担心,“加之2013年底至2015年有7.5亿吨的铁路煤炭运力释放,这很可能是国内煤炭供需格局发生转变的时点。即国内的过剩产能只能寄希望于印度这一国际煤炭贸易需求方的崛起。”

但有能源专家认为,在部分地区产量接近饱和的情况下,完成国家能源局的目标有一定难度,生产压力相对比较大,但客观上也给煤炭产业的发展提供了进一步的空间。

推进煤企兼并重组

不管是产能过剩也好,还是实现产能目标有困难也好,“十二五”规划都已为保障煤炭供应制定了诸多措施。其中一个重点任务就是“推进煤矿企业的兼并重组”。

该思路并非无迹可寻。在此前的全国煤炭工作上,“兼并重组”就被多次提及。从现有的进展看,2011年河南省全省煤炭企业数量由原来的530家减少到30家,六大骨干煤炭企业产量达到全省总产量的86.9%,产业集中度明显提升。截至去年6月,陕西省的煤炭企业数量由550家减少到120家以内。

而上述规划的具体表述是“大力推进煤矿企业兼并重组,淘汰落后产能,发展大型企业集团,提高产业集中度,提升安全保障能力,有序开发利用煤炭资源,有效保护矿区生态环境。通过兼并重组,全国煤矿企业数量控制在4000家以内,平均规模提高到100万吨/年以上”。另据发展目标,全国将形成10个亿吨级、10个5000万吨级的特大型煤炭企业,煤炭产量占全国60%;全国煤矿数量减少到1万处以下。

厦门大学中国能源经济研究中心主任林伯强认为,通过资源整合形成的大集团,在防范安全事故和环保方面会有保障。但他担心,资源逐渐集中到大集团手中后,长期而言会增加其议价能力,大集团将越来越影响煤炭市场的话语权。

吴吟认为,通过“三大”建设——大型煤炭基地、大型煤炭企业集团、大型现代化矿井或露天煤矿,将把煤炭供应的基础搞得更扎实。

国泰君安称,“国内产量前17名煤炭企业的2010年产量为15.3亿吨,这些企业2015年的规划产量将达到29亿吨,增量为13.7亿吨。这还尚未考虑五大发电集团在煤炭行业的扩张。”

重点发展西部地区

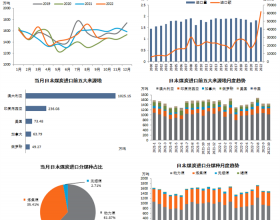

规划的另一个亮点是“控制东部、稳定中部、发展西部”的“十二五”煤炭生产布局。规划的要求是,对于东部地区,规划的目标是,“2015年,东部(含东北)煤炭产量4.6亿吨,占全国的12%,其中黑龙江、山东产量保持稳定,其他省(市)下降。”

在中部地区,山西被确定为惟一产量增加的省份。河南、安徽产量保持稳定,其他省下降。对此,中商流通生产力促进中心分析师李廷认为,这与中部省份的产量增长潜力有关。官方解释是,中部煤炭开发强度偏大,生态环境问题突出。山西通过资源整合和兼并重组,产量仍有增长空间。但山西应重点做好整合矿井技术改造,适度控制新井建设,河南、安徽稳定现有生产规模,重点建设接续矿井。

西部地区是全国煤炭的主要来源,占到了53%。其中,地处“能源金三角”的宁夏、甘肃、内蒙古、陕西和新疆的产量将增加,贵州、云南略有增加,重庆和四川的产量下降。对于西部,规划还提出,未来三年全国新开工7.4亿吨矿井规模中,西部要占据71.7%的份额。

对此,中金公司认为,煤炭开发的西部转移措施意味着未来在项目核准、铁路建设、配套转化、财税政策等方面将侧重西部地区,西部的煤炭上市公司将明显受益。

但有专家担心,“控制东部、稳定中部、发展西部”布局的提出可能遇到“未来西部煤炭产能释放后的运输瓶颈”。德邦证券称,主要产煤省区铁路运输规划了诸如内蒙“三横四纵”和新疆“一主两辅”的煤运线路,“但这些铁路运输线预计要到2014年才逐步实现通车,因此2014年之前运力偏紧的局面难以改变”。

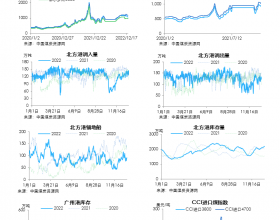

《规划》则强调,要加强煤炭调出与运力配置统筹,确保调运平衡。《规划》预测2015年全国煤炭铁路运输需求26亿吨。考虑铁路、港口,生产、消费等环节的不均衡性,需要铁路运力280亿吨至30亿吨。铁路方面目前规划届时煤炭运力将达30亿吨,可基本满足煤炭运输需要。